股利折现模型

存货模型

自由现金流折现模型

资本资产定价模型

第1题:

下列选项中,( )属于股权资本成本率的测算。

A.普通股资本成本率的测算

B.优先股资本成本率的测算

C.留用利润资本成本率的测算

D.长期借款资本成本率的测算

E.长期债券资本成本率的测算

第2题:

某公司普通股当前市价为每股25元,拟按当前市价增发新股100万股,预计每股筹资费用率为5%,增发第一年末预计每股股利为2.5元,以后每年股利增长率为6%,则该公司本次增发普通股的资本成本为( )。

A.0.1053

B.0.1236

C.0.1653

D.0.1836

第3题:

在测算不同筹资方式的资本成本时,应考虑税收抵扣因素的筹资方式有( )。

A.长期借款

B.长期债券

C.普通股

D.留存收益

E.优先股

第4题:

第5题:

某公司拟筹资1000万元创建一子公司,现有甲、乙两个备选筹资方案,其相关资料经测算列人下表,除表中所列内容外,甲、乙两个方案的其他情况相同。

该公司筹资决策的依据是( )。

A.个别资本成本率

B.综合资本成本率

C.资本的边际成本

D.财务杠杆

本题考查综合资本成本率。综合资本成本率是指一个企业全部长期资本的成本率,通常是以各种长期资本的比例为权重,对个别资本成本率进行加权平均测算,故又称加权平均资本成本率。该公司筹资方式有长期借款、公司债券、普通股票,故选项B正确。

第6题:

某公司普通股当前市价为每股25元,拟按当前市价增发新股100万股,预计每股筹资费率为5%,增发第一年末预计每股股利为2.5元,以后每年增长率为6%,则该公司本次增发普通股的资本成本为( )

A.10.53% B.12.36% C.16.53% D.18.36%

第7题:

某公司只生产一种产品,2011年度息税前利润为100万元,销售量为10000件,变动成本率为60%,单位变动成本240元。该公司资本总额为800万元,其中普通股资本600万元(发行在外普通股股数10万股,每股60元),债务资本200万元(债务年利率为10%)。公司适用的所得税税率为25%。

【要求】

(1)计算该公司的经营杠杆系数、财务杠杆系数和总杠杆系数;

(2)该公司2012年准备追加筹资500万元,有两种方案可供选择:

甲方案:增发普通股10万股,每股50元;

乙方案:增加债务500万元,债务年利率仍为10%。

若息税前利润保持不变,你认为该公司2012年应采用哪种筹资方案?为什么?

(提示:以每股收益的高低为判别标准)

(3)若该公司发行普通股筹资,上年每股股利为3元,未来可望维持8%的增长率,筹资费率为4%,计算该普通股的资本成本。

第8题:

测算方法与普通股基本相同,只是不考虑筹资费用的资本成本率测算是( )。 A.优先股成本 B.留存利润成本 C.债券成本 D.银行借款成本

第9题:

A公司的2013年度财务报表主要数据如下:(单位:万元)

该公司适用的所得税税率为25%,股利支付率为60%,假设债务资本均为5年期、分期付息平价债券。该公司股票2013年12月31 E1的市盈率为20,股利的固定增长率为3.73%。

该公司适用的所得税税率为25%,股利支付率为60%,假设债务资本均为5年期、分期付息平价债券。该公司股票2013年12月31 E1的市盈率为20,股利的固定增长率为3.73%。

要求:

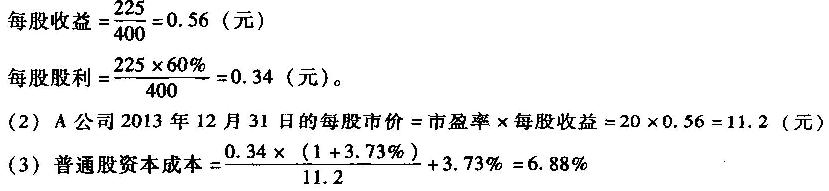

(1)计算该公司2013年的净利润、每股收益和每股股利;

(2)计算该公司2013年12月31日的每股市价;

(3)计算该公司的普通股资本成本、债券资本成本和平均资本成本(按账面价值权数计算);(4)假设该公司为了扩大业务,2014年需要新增资本2000万元,追加资本有两种方式筹集:全部通过增发普通股或全部通过银行长期借款取得。如果发行普通股筹集,预计每股发行价格为20元;如果通过长期借款筹集,长期借款的年利率为6%。假设A公司固定的经营成本和费用可以维持在2013年每年1600万元的水平不变,变动成本率也可以维持2013年50%的水平不变。

计算:

①两种追加筹资方式的每股收益无差别点的销售收入及此时的每股收益。

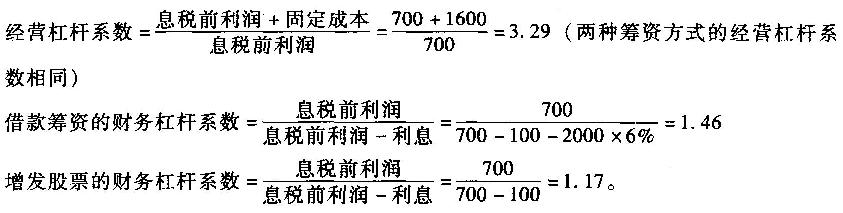

②两种追加筹资方式在每股收益无差别点时的经营杠杆系数和财务杠杆系数。

③若预计2014年追加筹资后的销售增长率为20%,依据每股收益的高低确定应采用何种筹资方式。

(1)净利润=(400—100)×(1—25%)=225(万元)

权益乘数为2,则产权比率为1,资产负债率=50%

股东权益=债务资本=2000万元

债券票面年利率=100/2000=5%

债券的资本成本=5%×(1—25%)=3.75%

平均资本成本=3.75%×50%+6.88%×50%=5.32%。(4)

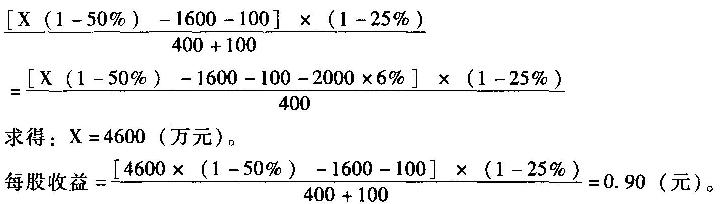

①设每股收益无差别点的销售收入为x,则有:

②每股收益无差别点的销售收入为4600万元,则每股收益无差别点的息税前利润=4600

②每股收益无差别点的销售收入为4600万元,则每股收益无差别点的息税前利润=4600

×(1—50%)一1600=700(万元)。

(3)2014年追加筹资后的销售增长率为20%,则预计销售收入=4000×(1+20%)=4800(万元),由于追加筹资后的预计销售收人4800万元大于每股收益无差别点的销售收入4600万元,借款筹资的每股收益大于增发股票筹资的每股收益,所以,应选择借款筹资。

(3)2014年追加筹资后的销售增长率为20%,则预计销售收入=4000×(1+20%)=4800(万元),由于追加筹资后的预计销售收人4800万元大于每股收益无差别点的销售收入4600万元,借款筹资的每股收益大于增发股票筹资的每股收益,所以,应选择借款筹资。

第10题: