假设A证券的预期报酬率为10%,标准差为12%,B证券的预期报酬率为18%,标准差为20%,A证券、B证券之间的相关系数为0.25,若各投资50%,则投资组合的标准差为()。

第1题:

假设甲证券的预期报酬率为12%,标准差为15%;乙证券的预期报酬率为16%,标准差为19%,两者的相关系数为0.6。如果甲证券的投资比例为70%,乙证券的投资比例为30%,该组合的预期报酬率和标准差分别是( )。

A.13.2%和14.65%

B.16.4%和14.65%

C.13.2%和16.4%

D.16.4%和13.2%

第2题:

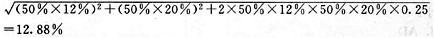

X证券的预期报酬率为10%,标准差为12%,Y证券的预期报酬率为18%,标准差为20%,两种证券的相关系数为0.25,若各投资50%,则该投资组合的标准差为( )。

A.0.0908

B.0.1622

C.0.1288

D.0.1582

第3题:

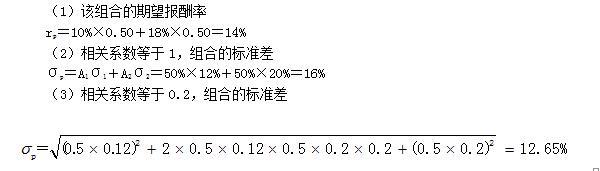

假设A证券的预期报酬率为10%,标准差是12%,B证券的预期报酬率为18%,标准差是20%,A、B的投资比例分别为70%和30%。投资组合报酬率与整个股票市场报酬率的相关系数为0.8,整个市场报酬率的标准差为10%,投资组合报酬率的方差为2.25%。

要求:

(1)计算投资组合的预期报酬率;

(2)计算A、B的相关系数;

(3)计算投资组合的β系数。

第4题:

第5题:

第6题:

假设A证券的预期报酬率为10%,标准差为12%,B证券预期报酬率为18%,标准差为20%,A证券和B证券之间的相关系数为0.25,若各投资 50%,则投资组合的标准差为( )。

A.0.16

B.0.1288

C.0.1026

D.0.1379

第7题:

假设A证券的预期报酬率为10%,标准差为12%。B证券的预期报酬率为18%,标准差为20%,AB证券之间的相关系数为0.25,若各投资比例为50%,则投资组合的标准差为( )。

A.16%

B.12.88%

C.10.26%

D.13.79%

第8题:

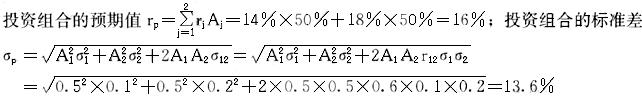

A、B两种证券的相关系数为0.6,预期报酬率分别为14%和18%,标准差分别为10%和20%,在投资组合中A、B两种证券的投资比例分别为50%和50%,则A、B两种证券构成的投资组合的预期报酬率和标准差分别为( )。

A.18%和14.2%

B.19%和13.8%

C.16%和13.6%

D.16%和12.4%

第9题:

第10题: