第1题:

(四)

某房地产公司欲投资两个彼此独立、投资寿命期为一年的项目,其投资额和净收益见下表。各项目的投资方案是互斥的,该公司拥有的资金数额为5000万元,要求的基准收益率为12%。

单位:万元

甲项目

乙项目

方案

投资额

净收益

方案

投资额

净收益

甲l甲2甲3甲4

1000

2000

3000

4000

150

370

450

720

乙l乙2乙3乙4

1000

2000

3000

4000

200

350

450

600

95.上表中,这两个项目的无资格方案共有( )个。

A.1

B.2

C.3

D.4

第2题:

第3题:

有甲、乙两个投资项目,甲项目的收益率为50%,乙项目的收益率为60%和40%的可能性各有50%。则( )应选择乙项目。

A.风险回避者

B.风险追求者

C.风险中立者

D.风险独立者

第4题:

第5题:

第6题:

第7题:

第8题:

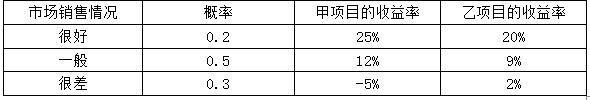

某公司现有甲、乙两个投资项目可供选择,有关资料如下:

甲、乙投资项目的预测信息

市场销

售情况 概率 甲项目的

收益率 乙项目的

收益率 很好 0.3 20% 30% 一般 0.4 16% 10% 较差 0.2 12% 5% 很差 0.1 2% -10%已知:政府短期债券的收益率为4%,证券市场平均收益率为9%,市场组合收益率的标准差为3%。

要求:

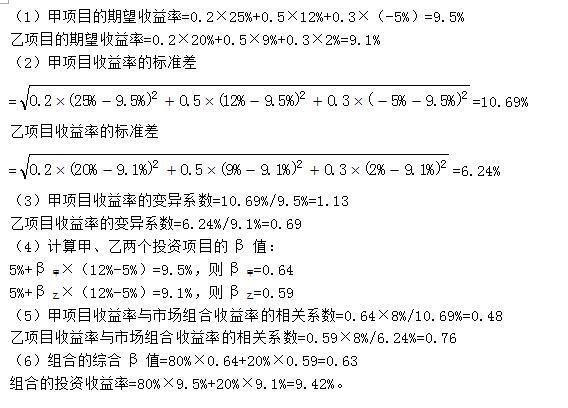

(1)计算甲、乙两个项目的预期收益率和收益率的标准离差率;

(2)比较甲、乙两个项目的风险和收益,说明该公司应该选择哪个项目;

(3)假设纯粹利率为3%,计算通货膨胀补偿率;

(4)假设市场是均衡的,计算所选项目的风险价值系数(6);

(5)假设资本资产定价模型成立,计算市场风险溢酬、乙项目的β系数;

(6)计算乙项目收益率与市场组合收益率的相关系数。

第9题:

第10题: