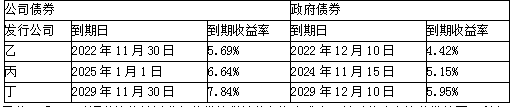

选择若干与甲公司处于同一行业,并且具有类似的商业模式的公司债券

计算这些公司债券的到期收益率

计算与这些上市公司债券期限相同或相似的长期政府债券的到期收益率

计算公司债券与政府债券到期收益率的差额作为信用风险补偿率

第1题:

第2题:

第3题:

如果目标公司没有上市的长期债券,也找不到合适的可比公司,并且没有信用评级资料,则下列适合用来计算债务成本的方法是( )。

A.到期收益率法

B.可比公司法

C.风险调整法

D.财务比率法

第4题:

第5题:

第6题:

第7题:

第8题:

甲公司没有上市的长期债券,也没有类似的公司可以作为参考,那么,在估计该公司债券资本成本时,可以采用的方法有( )。 A.到期收益率法 B.财务比率法 C.可比公司法 D.风险调整法

第9题:

第10题: