537.5万元

450万元

362.5万元

800万元

第1题:

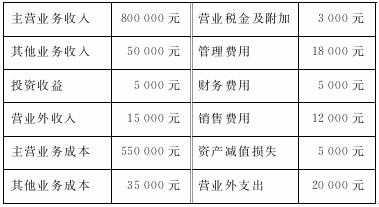

腾飞公司2008年12月份有关损益类科目的发生额如下:

若该公司执行的企业所得税税率为25%。请根据上述资料回答以下各题:

腾飞公司2008年12月的收入总额为( )元。

A.865000

B.850000

C.815000

D.851000

第2题:

第3题:

设于美国的某公司2007年的收益为us300000,公司所得税率为30%,当年向股东分派了60%的股利,假定股东的个人所得税税率均为25%,试计算,在古典制度下,公司实际交纳的全部所得税款总额_______?

A.公司所得税90000

B.个人所得税31500

C.全部税款总额121500

D.股东所得税300000

第4题:

第5题:

第6题:

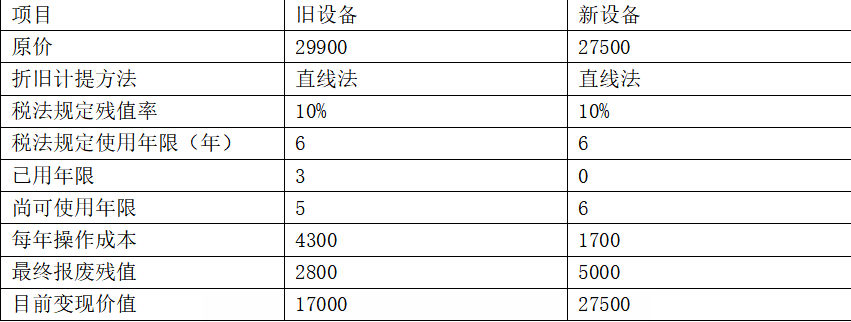

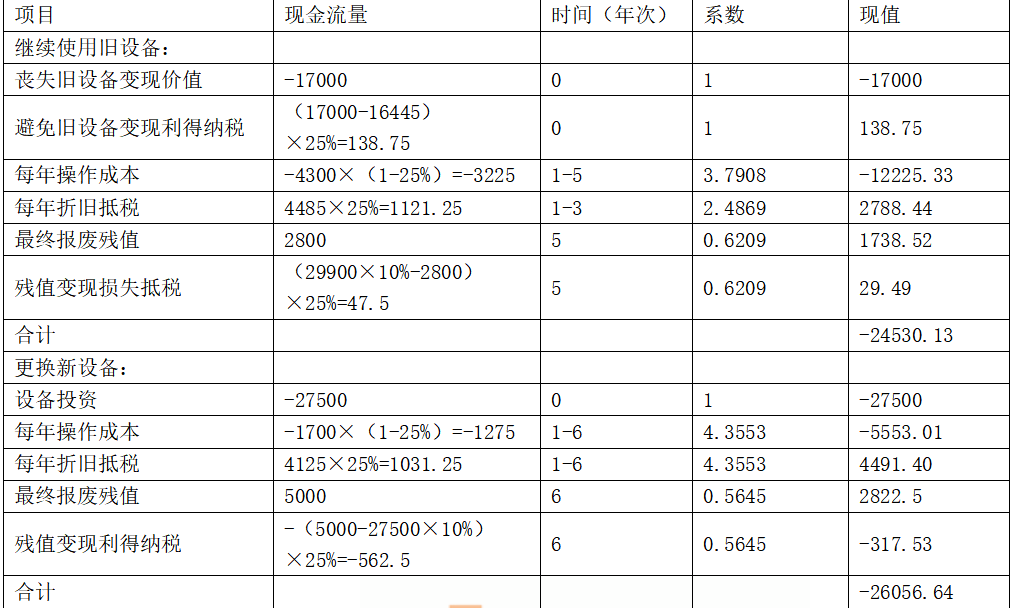

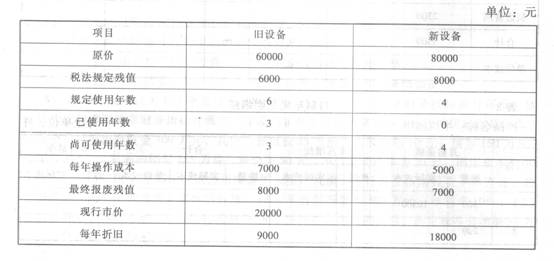

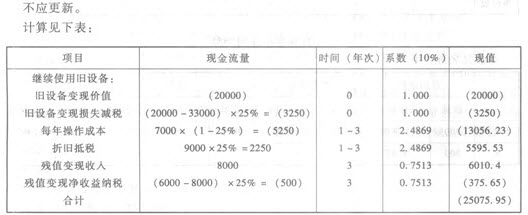

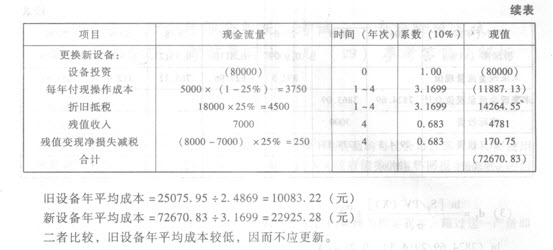

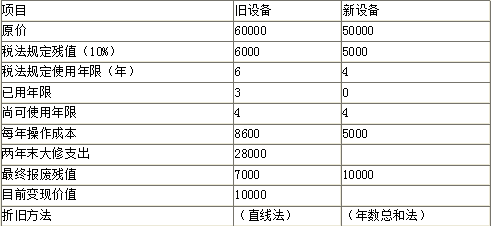

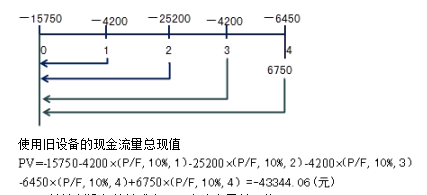

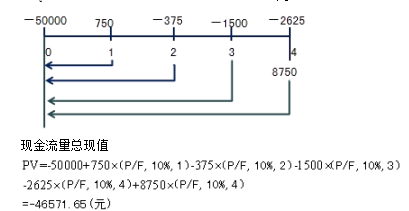

某企业拟更新原设备,新旧设备的详细资料如下: 已知公司适用的所得税税率为25%,要求利用年平均成本法分析一下该企业应否更新,假设企业最低报酬率为l0%。

已知公司适用的所得税税率为25%,要求利用年平均成本法分析一下该企业应否更新,假设企业最低报酬率为l0%。

第7题:

第8题:

A.2250

B.1500

C.0

D.4500

第9题:

第10题:

设于美国的某公司2007年的收益为US300 000,当年向股东分派了60%的股利,假定股东的个人所得税税率均为25%。在税率分割制度下,对已分配收益课征公司所得税 20% ,对留存收益则课税40%。试计算,此时公司实际交纳的公司所得税款()。