第1题:

新华企业为生产并销售ABC产品的增值税一般纳税人,适用的增值税税率为17%,所得税税率为25%。现有甲、乙、丙三个公司可以为其提供生产所需原材料,其中甲为一般纳税人,且可以提供增值税专用发票,适用的增值税率为17%;乙为小规模纳税人,可以委托税务机关开具增值税税率为3%的发票;丙为个体工商户,目前只能出具普通发票。甲、乙、丙三家公司提供的原材料质量无差别,所提供的每单位原材料的含税价格分别为23400元、21115元和19750元。ABC产品的单位含税售价为29250元,假设城市维护建设税税率为7%,教育费附加率为3%。假设新华企业的购货方式不会影响到企业的期间费用,从利润最大化角度考虑新华企业应该选择哪家企业作为原材料供应商?

ABC产品的不含税单价=29250÷(1+17%)=25000(元) 每单位ABC产品的增值税销项税额=25000×17%=4250(元)

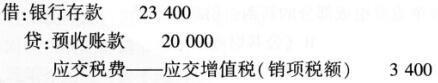

(1)从甲处购货:

单位成本=23400÷(1+17%)=20000(元)

可以抵扣的增值税进项税额=20000×17%=3400(元)

应纳增值税=4250-3400=850(元)

营业税金及附加=850×(7%+3%)=85(元)

单位产品税后利润=(25000-20000-85)×(1-25%)=3686.25(元)

(2)从乙处购货:

单位成本=21115÷(1+3%)=20500(元)

可以抵扣的增值税进项税额=20500×3%=615(元)

应纳增值税=4250-615=3635(元)

营业税金及附加=3635×(7%+3%)=363.5(元)

单位产品税后利润=(25000-20500-363.5)×(1-25%)=3102.38(元)

(3)从丙处购货:

单位成本=19750元

可以抵扣的增值税进项税额=0元

应纳增值税=4250(元)

营业税金及附加=4250×(7%+3%)=425(元)

单位产品税后利润=(25000-19750-425)×(1-25%)=3618.75(元)

由上可知,在一般纳税人甲处购买原材料所获利润最大,所以应该选择甲公司作为原材料供应商。

第2题:

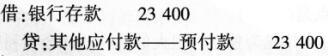

甲公司为增值税一般纳税企业,适用的增值税税率为17%。2003年3月1日,甲公司向乙公司销售一批商品,按价目表上标明的价格计算,其不含增值税额的售价总额为20 000元。因属批量销售,甲公司同意给予乙公司10%的商业折扣;同时,为鼓励乙公司及早付清货款,甲公司规定的现金折扣条件(按含增值税额的售价计算)为:2/10,1/20,n/30。假定甲公司3月8日收到该笔销售的价款(含增值税额),则实际收到的价款为( )元。

A.20 638.80

B.21 060

C.22 932

D.23 400

第3题:

甲公司为增值税一般纳税企业,适用的增值税税率为17%。2003年3月1日,甲公司向乙公司销售一批商品,按价目表上标明的价格计算,其不含增值税额的售价总额为20000元。因属批量销售,甲公司同意给予乙公司10%的商业折扣;同时,为鼓励乙公司及早付清货款,甲公司规定的现金折扣条件(按含增值税额的售价计算)为:2/10,1/20,n/30。假定甲公司3月8日收到该笔销售的价款(含增值税额),则实际收到的价款为( )。

A.20638.80

B.21060

C.22932

D.23400

第4题:

甲企业为增值税一般纳税人,2009年8月,销售货物的销售额为300万元( 不含增值税 ),外购货物的准予扣除的进项税额为25万元。销售的货物适用17%的增值税税率,则企业8月份的增值税应纳税额是( )元。

A.240000

B.250000

C.260000

D.270000

第5题:

M公司为增值税一般纳税人,9月购入原材料1000公斤,每公斤不含税单价为100元,发生运杂费500元(不考虑运费抵扣增值税),入库前发生挑选整理费用600元,途中合理耗损15公斤。甲公司系增值税一般纳税人,适用增值税率为17%。该批材料的单位成本为( )元/公斤。

A.102.64

B.119.90

C.101.41

D.100.90

第6题:

甲公司为增值税一般纳税人,适用的增值税税率为17 %。2014年7月28 日,甲公司以一项设备换人乙公司一批A材料,该设备的账面价值为150000元,公允价值为105000元;乙公司A材料的公允价值为1 10000元,增值税税率为17 %。假定计税价格等于公允价值,甲公司向对方支付银行存款5750元。该项交换具有商业实质,不考虑除增值税以外的其他税费,甲公司换入A材料的入账价值为( )元。

A、109900

B、105000

C、110750

D、92050

第7题:

甲公司为增值税一般纳税人企业,其下属独立核算的乙公司为小规模纳税人企业。乙公司销售产品一批,开据普通发票中注明货款36888元,已知甲公司适用增值税率为17%,乙公司征收率为6%,则其应纳增值税为5359.79元。( )

第8题:

甲公司为增值税一般纳税人,适用的增值税税率为17%.2004年8月1日,甲公司与乙公司签订购销合同。合同规定:甲公司向乙公司销售商品一批,销售价款为500000元(不含增值税额);甲公司在2005年3月31日将所售商品购回,回购价为700000元(不含增值税额)。商品已经发出,款项已收回。该批商品的成本为350000元。假设不考虑其他相关税费,则甲公司2004年度因此而确认的财务费用为( )元。

A.100000

B.125000

C.150000

D.200000

第9题:

甲公司购入某种材料2 000公斤,每公斤不含税单价为100元,发生运杂费1 000元(不考虑运费抵扣增值税),入库前发生挑选整理费用800元,途中合理损耗10公斤。甲公司系增值税一般纳税人,适用增值税税率为17%。该批材料的单位成本为_____元/公斤。

A.117.90

B.118.49

C.101.41

D.100.90

第10题: