某公司发行普通股股票融资,社会无风险投资收益率为8%,市场投资组合预期收益率为15%,该公司股票的投资风险系数为1.2,采用资本资产定价模型确定发行该股票的成本率为()。

第1题:

(8%-3%)*1.15+3%=8.75%。

(8%-3%)*1.15+3%=8.75%。第2题:

第3题:

某公司拟进行股票投资,计划购买A、B、C三种股票,并分别设计了甲乙两种投资组合。

已知三种股票的β系数分别为1.5、1.0和0.5,它们在甲种投资组合下的投资比重为50%、30%和20%;乙种投资组合的风险收益率为3.4%.同期市场上所有股票的平均收益率为12%,无风险收益率为8%.

要求:

(1)根据A、B、C股票的β系数,分别评价这三种股票相对于市场投资组合而言的投资风险大小。

(2)按照资本资产定价模型计算A股票的必要收益率。

(3)计算甲种投资组合的β系数和风险收益率。

(4)计算乙种投资组合的β系数和必要收益率。

(5)比较甲乙两种投资组合的β系数,评价它们的投资风险大小。

(1)A股票的β系数为1.5,B股票的β系数为1.0,C股票的β系数为0.5,所以A股票相对于市场投资组合的投资风险大于B股票,B股票相对于市场投资组合的投资风险大于C股票。

(2)A股票的必要收益率=8%+1.5×(12%-8%)=14%

(3)甲种投资组合的β系数=1.5×50%+1.0×30%+0.5×20%=1.15

甲种投资组合的风险收益率=1.15×(12%-8%)=4.6%

(4)乙种投资组合的β系数=3.4%/(12%-8%)=0.85

乙种投资组合的必要收益率=8%+3.4%=11.4%

(5)甲种投资组合的β系数大于乙种投资组合的β系数,说明甲的投资风险大于乙的投资风险。

第4题:

某公司发行股票,当时市场无风险报酬率为6%,股票投资平均报酬率为8%,该公司股票风险系数为1.4,该公司股票资本成本为()

第5题:

某公司拟进行股票投资,计划购买A、B、C三种股票,并分别设计了甲、乙两种投资组合。 已知三种股票的B系数分别为1.5、1.0和0.5,它们在甲种投资组合下的投资比重为50%、30%和20%;乙种投资组合的风险收益率为3.4%。同期市场上所有股票的平均收益率为12%,无风险收益率为8%。假设资本资产定价模型成立。 根据A、B、C股票的β系数,分别评价这三种股票相对于市场投资组合而言的系统风险大小。

第6题:

第7题:

第8题:

某期间市场无风险报酬率为10%。平均风险股票必要报酬率为15%。某公司普通股投资风险系数为1.8。该普通股资本成本为()。

A、12%

B、15.8%

C、12%

D、19%

第9题:

某公司拟进行股票投资,计划购买A、B、C三种股票,并分别设计了甲、乙两种投资组合。 已知三种股票的B系数分别为1.5、1.0和0.5,它们在甲种投资组合下的投资比重为50%、30%和20%;乙种投资组合的风险收益率为3.4%。同期市场上所有股票的平均收益率为12%,无风险收益率为8%。假设资本资产定价模型成立。 比较甲、乙两种投资组合的β系数,评价它们的系统风险大小。

第10题:

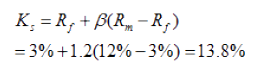

假定强生股份公司普通股股票的β值为1.2,无风险利率为5%,市场投资组合的期望收益率为10%,计算该公司按资本资产定价模型计算的普通股资金成本。