某公司拟发行债券,债券面值为1000元,5年期,票面利率为8%,每年付息一次,到期还本,按溢价10%发行,债券发行费用为发行额的5%,该公司适用的所得税税率为25%,假设用折现模式计算,则该债券的资本成本为( )。

A.5.8%

B.6.29%

C.4.96%

D.8.5%

正确答案:C

解析:1000×(1+10%)×(1-5%)=1000×8%×(1-25%)×(P/A,Kb,5)+1000×(P/F,Kb,5)=1045

当Kb为4%时,

1000×8%×(1-25%)×(P/A,4%,5)+1000×(P/F,4%,5)=1089.01

当Kb为5%时,

1000×8%×(1-25%)×(P/A,5%,5)+1000×(P/F,5%,5)=1043.27

运用插值法:(5%-Kb)/(5%-4%)=(1043.27-1045)/(1043.27-1089.01)

得:Kb=4.96%

ABC 公司1 年前发行了面值为1000 元的债券,期限为5 年,票面利率为10%,每年付息一次,到期一次还本,目前市价为1100 元,则下列说法中正确的有( )。

A.该债券适用到期收益法计算税前资本成本

B.该债券的税前资本成本有可能小于10%

C.该债券的税前资本成本肯定大于10%

D.该债券不适用到期收益法计算税前资本成本

答案:A,B

解析:

ABC 公司的债券是已经上市的债券,所以适用到期收益法,选项A 正确,选项D 不正确,市价大于面值,税前资本成本有可能小于票面利率,选项B 正确,选项C 不正确。

甲公司计划以2:1:2(负债:优先股:普通股)的资本结构为W项目筹资。

如果决定投资该项目,甲公司将于2017年10月发行10年期债券,同时发行优先股,面值100元,预计溢价发行率120%,股息率8%,每季付息的永久性优先股,发行优先股需要承担每股2元的发行成本。

由于甲公司目前没有已上市债券,拟采用风险调整法确定债务资本成本。

W项目的普通股的资本相对其税后债务资本成本的风险溢价为5%。

甲公司为钢铁行业,甲公司的信用级别为BB级,甲公司搜集了最近刚刚上市交易的公司债有6种,这6种债券及与其到期日接近的政府债券的到期收益率如下:

甲公司适用的企业所得税税率为25%。

目前市场上有一种还有10年到期的已上市政府债券,该债券面值为1000元,票面利率6%,每年付息一次,到期一次归还本金,当前市价为1120元,刚过付息日。

要求:

(1)根据所给资料,估计无风险利率;

(2)计算债务资本成本;

(3)计算优先股的资本成本;

(4)计算普通股的资本成本;

(5)计算加权平均资本成本。

答案:

解析:

(1)设无风险报酬率为i,则1120=1000×6%×(P/A,i,10)+1000×(P/F,i,10)。

设无风险报酬率为4%

1000×6%×(P/A,4%,10)+1000×(P/F,4%,10)=60×8.1109+1000×0.6756=1162.25

设无风险报酬率为5%

1000×6%×(P/A,5%,10)+1000×(P/F,5%,10)=60×7.7217+1000×0.6139=1077.2

(i-4%)/(5%-4%)=(1120-1162.25)/(1077.2-1162.25)

所以无风险报酬率i=4.5%

(2)企业信用风险补偿率=[(6.5%-3.4%)+(7.6%-3.6%)+(8.3%-4.3%)]÷3=3.7%

税前债务资本成本=4.5%+3.7%=8.2%

税后债务资本成本=8.2%×(1-25%)=6.15%

(3)季度优先股资本成本=100×2%/(120-2)=1.69%

年优先股资本成本=(1+1.69%)4-1=6.93%

(4)股权资本成本=6.15%+5%=11.15%

(5)加权平均资本成本=6.15%×(2/5)+6.93%×(1/5)+11.15%×(2/5)=8.31%。

甲公司是一家上市公司,使用“债券收益率风险调整模型”估计甲公司的权益资本成本时,债券收益率是指( )。

A.政府发行的长期债券的票面利率

B.政府发行的长期债券的到期收益率

C.甲公司发行的长期债券的税前债务资本成本

D.甲公司发行的长期债券的税后债务资本成本

答案:D

解析:

按照债券收益率风险调整模型,权益资本成本=税后债务资本成本+股东比债权人承担更大风险所要求的风险溢价,这里的税后债务资本成本是指企业自己发行的长期债券的税后债务资本成本。

甲公司计划以2/3(负债/权益)的资本结构为W项目筹资。如果决定投资该项目,甲公司将于2014年10月发行5年期债券。由于甲公司目前没有已上市债券,拟采用风险调整法确定债务资本成本。W项目的权益资本相对其税后债务资本成本的风险溢价为5%。

甲公司的信用级别为BB级,目前国内上市交易的BB级公司债有3种,这3种债券及与其到期日接近的政府债券的到期收益率如下:

甲公司适用的企业所得税税率为25%。

要求:

(1)根据所给资料,估计无风险利率,计算W项目的加权平均资本成本,其中债务资本成本采用风险调整法计算,权益资本成本采用债券报酬率风险调整模型计算。(2014年综合题部分)

答案:

解析:

(1)无风险利率为5年后到期的政府债券的到期收益率,即4.3%。

企业信用风险补偿率=[(6.5%-3.4%)+(7.6%-3.6%)+(8.3%-4.3%)]÷3=3.7%

税前债务资本成本=4.3%+3.7%=8%

股权资本成本=8%×(1-25%)+5%=11%

加权平均资本成本=8%×(1-25%)×(2/5)+11%×(3/5)=9%

2020年注册会计师财务成本管理科目考试时间为:10月18日。专业阶段财务成本管理科目考试:2020年 10月18日13:00-15:301.(单选题)甲公司是-家品牌服装生产企业,菜用作业成本法核算产品成本,现正进行作业成本库设计。下列说法正确的有0.A服装设计属于品种级作业B.服装加工属于单位级作业C服装成品抽检属于批次级作业D服装工艺流程改进属于生产维持级作业参考答案:ABC2.(单选题)某两年期债券面值1000元,票面年利率10%,每半年付息一次,到期还本。假设有效年折现率是10.25%,该债券则刚支付过上期利息,其价值是()元。A.995.58B.987.24C.1000D.1004.34参考答案:C3.(单选题)甲公司采用债券收益风险调整模型估计股权资本成本,税前债务资本成本8%,股权相对债权风险溢价4%,企业所得税税率25%。甲公司的股权资本成本是()。A.8%B.6%C.10%D.12%参考答案:C4.(单选题)甲公司拟投资某项目,一年前花费10万元做过市场调查,后因故中止。现重启该项目,拟使用闲置的一间厂房,厂房购入时加个2000万元,当前市价25o0万元,项目还需要投资500万元购入新设备,在进行该项目投资决策时,初始投资是()万元。A.2510B.2500C.3000D.3010参考答案:C5.(单选题)甲公司正在编制现金预算,预计采购货款第一季度5000元,第二季度8000元,第三季度9000元,第四季度10000元。采购货款的60%在本季度内付清,另外40%在下季度付清。假设年初应付账款2000元,预计全年现金支出是()元。A.30000B.28000C.32000D.34000参考答案:A6.(单选题)甲公司基本生产车间生产X和Y两种产品,供电和锅炉两个辅助生产车间分别为X产品、Y产品、行政管理部门提供动力和蒸汽,同时也相互提供服务。若采用直接分配法分配辅助生产费用,供电车间的生产费用不应分配给()。A.X产品B.Y产品C.行政管理部分D.锅炉辅助生产车间参考答案:D7.(单选题)甲公司生产乙产品,产能30OO件,每件产品标准工时2小时,固定制造费用标准分配率10元/小时。本月实际产量2900件,实际工时5858小时,实际发生固定制造费用66000元。采用三因素分析法分析固定制造费用差异,闲置能量差异是()。A不利差异1420元B.不利差异580元C.不利差异6000元D.不利差异8000元参考答案:A8.(单选题)供货商向甲公司提供的信用条件是“2/20,N/90”。一年按360天计算,不考虑复利。甲公司放弃现金折扣的成本是()。A.8%B.8.16%C.10.28%D.10.5%参考答案:D9.(单选题)甲公司是一家中央企业上市公司,依据国资委中央企业负责人经营业绩考核办法采用经济增加值进行业绩考核。2020年公司净利润10亿元,利息支出3亿元、研发支出2亿元全部计入损益,调整后资本100亿元,资本成本率6%。企业所得税税率25%。公司2020年经济增加值是()亿元。A.7B.7.75C.9D.9.5参考答案:B10.(单选题)下列各项股利理论中,认为股利政策不影响公司市场价值的是()A.客户效应理论B.信号理论C.一鸟在手”理论D.无税的MM理论参考答案:D11.(单选题)甲公司是一家医用防护服生产企业,下列各项质量成本中,属于预防成本的是()。A.防护服顾客投诉费用B.防护服检测费用C.防护服质量标准制定费用D.防护服生产中废品返修费用参考答案:C二、1.(多选题)甲上市公司目前普通股市价每股30元,净资产每股8元。如果资本市场是有效的,下列关于甲公司价值的说法中,正确的有()。A.会计价值是每股8元B.清算价值是每股8元C.现时市场价值是每股30元D.少数股权价值是每股30元参考答案:ACD2.(多选题)甲公司是一家品牌服装生产企业,采用作业成本法核算产品成本,现正进行作业成本库设计。下列说法正确的有()A.服装设计属于品种级作业B.服装加工属于单位级作业C.服装成品抽检属于批次级作业D.服装工艺流程改进属于生产维持级作业参考答案:ABC3.(多选题)假设其他条件不变,下列各项中,会导致美式看跌期权价值上升的有()。A.无风险利率下降B.标的股票发放红利C.标的股票价格上涨D.标的股票股价波动率增加参考答案:ABD4.(多选题)甲公司是制造业生产企业,产品质保期一年。列各项中,属于不下可控质量成本的有()。A.产品保质期内的退换费用B.产品生产技术人员的培训费用C.产品生产人员的质量奖励费用D.产品返修发生的直接材料费用参考答案:AD5.(多选题)下列选项中,责任中心判断一项成本是否可控的条件有()。A.可预知性B.可调控性C.可追溯性D.可计量性参考答案:ABD三、1.(计算分析题)甲公司是一家化工生产企业,生产需要X材料,该材料价格为2300元/吨,年需求量3600吨(一年按360天计算)。一次订货成本为600元,单位储存成本300元/年,缺货成本每吨1000元,运费每吨200元。材料集中,延迟2天到货概率为10%,假设交货期的材料总需求量根据每天平均需求量计算。如果设置到货,正常到货概率为80%,延迟1天到货概率为10%保险储备,则以每天平均需求量为最小单位。要求:(1)计算X材料的经济订货量、年订货次数与批量相关的年存货总成本。(2)计算X材料不同保险储备量的年相关总成本,并确定最佳保险储备量。参考答案:(1)X的经济订货量=(23600600/300)0.5=120(吨)、与批量相关的年存货总成本=(23600600300)0.5= 36000年订货次数=3600/120= 30(次)(元)(2)每天需求量=3600/360=10吨保险储备为0时,平均缺货量=1010%+2010%=3(吨)相关总成本=3100030 = 90000(元)保险储备为10吨时,平均缺货量=10%10%=1(吨)相关总成本=1100030+10300= 33000(元保险储备为20吨时,不会发生缺货,此时相关总成本=20x300=6000(元)可见,保险储备为20吨时相关总成本最小,所以最佳保险储备最为20吨。

甲公司为扩大产能,拟平价发行分离型附认股权证债券进行筹资。方案如下:债券每份面值 1000 元,期限 5 年,票面利率 5%,每年付息一次;同时附送 20 张认股权证,认股权证在债券发行 3 年后到期,到期时每张认股权证可按 11 元的价格购买 1 股甲公司普通股票。 甲公司目前有发行在外的普通债券,5 年后到期,每份面值 1000 元,票面利率 6%,每年付息一次,每份市价 1020 元(刚刚支付过最近一期利息)。

公司目前处于生产经营的稳定增长期,可持续增长率 5%。普通股每股市价 10 元。

公司的企业所得税税率 25%。

要求:

(1)计算公司普通债券的税前资本成本。

(2)计算该分离型附认股权证债券的税前资本成本。

(3)判断筹资方案是否合理,并说明理由;如果不合理,给出调整建议。

答案:

解析:

(1)假设公司普通债券的税前资本成本为 rd,则:

1000×6%×(P/A,rd,5)+1000×(P/F,rd,5)=1020

当 rd=5%时,1000×6%×(P/A,5%,5)+1000×(P/F,5%,5)=60×4.3295+1000×0.7835=1043.27 当 rd=6%时,1000×6%×(P/A,6%,5)+1000×(P/F,6%,5)=1000

(rd-5%)/(6%-5%)=(1020-1043.27)/(1000-1043.27)

解得:rd=5.54%

(2)三年后公司普通股每股市价=10×(1+5%)3=11.58(元)

假设该分离型附认股权证债券的税前资本成本为 i,则:

1000=1000×5%×(P/A,i,5)+(11.58-11)×20×(P/F,i,3)+1000×(P/F,i,5) 当 i=5%时,1000×5%×(P/A,5%,5)+(11.58-11)×20×(P/F,5%,3)+1000×(P/F, 5%,5)=50×4.3295+0.58×20×0.8638+1000×0.7835=1010

当 i=6%时,1000×5%×(P/A,6%,5)+(11.58-11)×20×(P/F,6%,3)+1000×(P/F,6%,5)=50×4.2124+0.58×20×0.8396+1000×0.7473=967.66

(i-5%)/(6%-5%)=(1000-1010)/(967.66-1010)

解得:i=5.24%

(3)因为该分离型附认股权证债券的税前资本成本 5.24%小于公司普通债券的税前资本成本 5.54%,所以该筹资方案不合理。

调整建议:可以提高票面利率、降低执行价格等。

本题考查:税前债务资本成本的估计、附认股权证债券筹资

(2012年)甲公司是一家上市公司,使用“债券收益加风险溢价法”估计甲公司的权益资本成本时,债券收益是指( )。

A.政府发行的长期债券的票面利率

B.政府发行的长期债券的到期收益率

C.甲公司发行的长期债券的税前债务成本

D.甲公司发行的长期债券的税后债务成本

答案:D

解析:

按照债券收益加风险溢价法,权益资本成本=税后债务成本+股东比债权人承担更大风险所要求的风险溢价,这里的税后债务成本是指企业自己发行的长期债券的税后债务成本。

公司现有长期负债:面值1000元,票面利率12%,每半年付息一次的不可赎回债券;该债券还有5年到期,当前市价1051.19元;假设新发行长期债券时采用私募方式,不用考虑发行成本。公司所得税税率:25%。

要求:计算债券的税后资本成本。

答案:

解析:

1000×6%×(P/A,K半,10)+1000×(P/F,K半,10)=1051.19

60×(P/A,K半,10)+1000×(P/F,K半,10)=1051.19

设K半=5%,60×7.7217+1000×0.6139=1077.20

设K半=6%,60×7.3601+1000×0.5584=1000.01

(K半-5%)/(6%-5%)=(1051.19-1077.20)/(1000.01-1077.20)

K半=5.34%

债券的年有效到期收益率=(1+5.34%)2-1=10.97%

债券的税后资本成本=10.97%×(1-25%)=8.23%

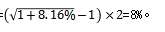

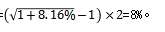

甲公司拟按照面值发行公司债券,面值1000元,每半年付息一次,该公司债券税后债务资本成本为6.12%,所得税税率为25%,则甲公司适用的票面利率为( )。

A.8%

B.8.16%

C.6.12%

D.8.33%

答案:A

解析:

税前债务资本成本=6.12%/(1-25%)=8.16%,票面利率=

甲公司是一家上市公司,使用“债券收益率风险调整模型”估计甲公司的权益资本成本时,债券收益率是指( )。

A.政府发行的长期债券的票面利率

B.政府发行的长期债券的到期收益率

C.甲公司发行的长期债券的税前债务成本

D.甲公司发行的长期债券的税后债务成本

答案:D

解析:

债券收益率风险调整模型:Ks=Kdt+RPc,其中债券收益率Kdt是指自己发行的长期债券的税后债务成本。