第1题:

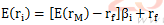

已知甲股票的β系数为1.5,证券市场线的斜率为12%,证券市场线的截距为5%,资本资产定价模型成立,乙股票的β系数为0.8,由甲、乙股票构成的资产组合中甲的投资比例为0.6,乙的投资比例为0.4。

要求:

(1)确定无风险收益率;

(2)确定市场风险溢酬;

(3)计算甲股票的风险收益率和必要收益率;

(4)计算股票价格指数平均收益率;

(5)计算资产组合的β系数和预期收益率。

第2题:

已知A股票的风险收益率为8%,无风险收益率为5%,市场组合的风险收益率为 10%,则A股票的β系数为( )。

A.0.8

B.1.25

C.1

D.1.3

第3题:

已知某公司股票的β系数为0.5,短期国债收益率为6%,市场组合收益率为10%,则该公司股票的必要收益率为( )。

A.6%

B.8%

C.10%

D.16%

第4题:

(8%-3%)*1.15+3%=8.75%。

(8%-3%)*1.15+3%=8.75%。第5题:

已知甲股票的β系数为1.2,证券市场线的斜率为8%,证券市场线的截距为2.4%,资本资产定价模型成立,乙股票收益率与市场组合收益率的协方差为6.3%,市场组合收益率的标准差为30%。

要求:

(1)根据题中条件确定市场风险溢酬;

(2)计算无风险收益率以及甲股票的风险收益率和必要收益率;

(3)计算甲股票的预期收益率;

(4)计算市场平均收益率;

(5)计算乙股票的β系数;

(6)如果资产组合中甲的投资比例为0.4,乙的投资比例为0.6,计算资产组合的β系数以及资产组合的必要收益率;

(7)在第6问中,假设资产组合收益率与市场组合收益率的相关系数为0.8,计算资产组合收益率的标准差;

(8)如果甲股票收益率标准差为18%,乙股票收益率的标准差为10%,资产组合中甲的投资比例为0.3,乙的投资比例为0.7,资产组合收益率的标准差为8.5%,计算甲乙股票收益率的协方差;

(9)根据第8问计算甲乙股票收益率的相关系数;

(10)根据第2问、第3问和第8问,计算甲股票的风险价值系数。

(1)证券市场线的斜率=市场风险溢酬

由此可知:市场风险溢酬=8%

(2)证券市场线的截距=无风险收益率

由此可知,无风险收益率=2.4%

甲股票的风险收益率=甲股票的β系数×市场风险溢酬=1.2×8%=9.6%

甲股票的必要收益率=无风险收益率+甲股票的风险收益率=2.4%+9.6%=12%

(3)由于资本资产定价模型成立,所以,甲股票的预期收益率=必要收益率=12%

(4)市场平均收益率=市场组合收益率=无风险收益率+市场风险溢酬=2.4%+8%=10.4%

(5)市场组合收益率的方差=30%×30%=9%

乙股票的β系数=乙股票收益率与市场组合收益率的协方差/市场组合收益率的方差=6.3%/9%=0.7

(6)资产组合的β系数=0.4×1.2+0.6×0.7=0.9

资产组合的必要收益率=2.4%+0.9×8%=9.6%

或:资产组合的必要收益率=0.4×甲股票的必要收益率+0.6 ×乙股票的必要收益率=0.4 × 12%+0.6 ×(2.4%+0.7×8%)=9.6%

(7)资产组合的β系数=资产组合收益率与市场组合收益率的相关系数×资产组合收益率的标准差/市场组合收益率的标准差

即:0.9=0.8×资产组合收益率的标准差/30%

解得:资产组合收益率的标准差=33.75%

(8)资产组合收益率的方差

=0.3×0.3×18%×18%+2×0.3 ×0.7×甲乙股票收益率的协方差+0.7×0.7 × 10%×10%

即:8.5%×8.5%=0.3 × 0.3×18%× 18%+2×0.3×0.7×甲乙股票收益率的协方差+0.7×0.7×10%×10%

0.7225%=0.2916%+0.42 ×甲乙股票收益率的协方差+0.49%

解得:甲乙股票收益率的协方差=-0.14%

(9)甲乙股票收益率的协方差=甲乙股票收益率的相关系数×甲的收益率标准差×乙的收益率标准差=甲乙股票收益率的相关系数×18%×10%=-0.14%

解得:甲乙股票收益率的相关系数=-0.08

(10)甲股票的风险价值系数=甲股票的风险收益率/甲股票收益率的标准离差率=9.6%/甲股票收益率的标准离差率甲股票收益率的标准离差率=甲股票收益的标准差/甲股票的预期收益率=18%/12%=1.5

所以,甲股票的风险价值系数=9.6%/1.5=6.4%

第6题:

已知某股票的总体收益率为12%,市场组合的总体收益率为16%,无风险报酬率为4%,则该股票的β系数为( )。

A.0.67

B.0.8

C.0.33

D.0.2

第7题:

A.16%

B.14%

C.12%

D.18%

第8题:

已知某股票的必要收益率为12%,市场组合的平均收益率为16%,无风险报酬率为4%,则该股票的β系数为( )。

A.0.67

B.0.75

C.0.33

D.0.2

第9题:

已知甲股票的风险收益率为20%,市场组合的风险收益率为16%,甲股票的必要收益率为25%,假设资本资产定价模型成立,乙股票的届系数为0.8,乙股票收益率与市场组合收益率的协方差为40%,由甲、乙股票构成的资产组合中甲的投资比例为0.6,乙的投资比例为0.4。

要求:

(1)计算甲股票的β系数、无风险收益率;

(2)计算股票价格指数平均收益率;

(3)计算资产组合的β系数和预期收益率;

(4)计算资产组合收益率与市场组合收益率的协方差(保留三位小数);

(5)确定证券市场线的斜率和截距。

第10题: