第1题:

某酒厂为增值税一般纳税人,主要生产白酒和果酒。2009年8月生产经营情况如下:

(1)购进业务:从国内购进生产用原材料,取得增值税专用发票,注明价款80万元、增值税13.6万元,由于运输途中保管不善,原材料丢失3%;从农民手中购进葡萄作为生产果酒的原材料,取得收购发票,注明价款10万元;从小规模纳税人购进劳保用品,取得税务机关代开的增值专用发票,注明价款2万元、增值税0.06万元。 (2)材料领用情况:企业在建工程领用以前月份购进的已经抵扣进项税额的材料,成本5万元。该材料适用的增值税税率为17%。 (3)销售业务:采用分期收款方式销售白酒,合同规定,不含税销售额共计200万元,本月应收回60%货款,其余货款于9月10日前收回,本月实际收回货款50万元。销售白酒时支付销货运费3万元、装卸费0.2万元,取得货运普通发票。销售果酒取得不含税销售额15万元,另收取优质费3.51万元。 假定本月取得的相关票据符合税法规定并在本月认证抵扣。 该企业财务人员在申报增值税时计算过程如下: 准予从销项税额中抵扣的进项税额=13.6+10×13%+0.06=14.96万元 销项税额=(200+15)×17%=36.55万元 应纳增值税额=36.55-14.96=21.59万元 要求: 根据上述资料和增值税法律制度的规定,分析指出该企业财务人员申报增值税时存在哪些问题,并分别简要说明理由。

【答案】该企业财务人员申报增值税时存在下列问题:

(1)运输途中因保管不善丢失的3%的原材料的进项税额不得抵扣。根据规定,非正常损失的购进货物及相关劳务的进项税额不得从销项税额中抵扣。

(2)在建工程领用以前月份购进的已经抵扣进项税额的材料进项税额未转出。根据规定,用于非增值税应税项目的购进货物或者应税劳务的进项税额不得从销项税额中抵扣,已抵扣进项税额的,应将该项购进货物或者应税劳务的进项税额从当期发生的进项税额中扣减。

(3)销货支付的运费未计算进项税额抵扣。根据规定,购进或者销售货物以及在生产经营过程中支付运输费用的,按照运输费用结算单据上注明的运输费用金额和7%的扣除率计算进项税额抵扣,其中运输费用金额包括结算单据上注明的运费和建设基金,不包括装卸费、保险费等其他杂费。

(4)分期收款方式销售货物不应按照销售额的全部计算销项税额。根据规定,采取分期收款方式销售货物,增值税的纳税义务发生时间为书面合同约定的收款日期的当天。

(5)销售果酒取得的优质费未作价外费用计算缴纳增值税。根据规定,纳税人向购买方收取的手续费、包装物租金、优质费等各种性质的价外收费均属于价外费用,应当换算为不含税的价款并入到销售额中计算缴纳增值税。

【解析】该企业准予从销项税额中抵扣的进项税额=13.6×(1-3%)+10×13%+0.06+3×7%-5×17%=13.912(万元)

销项税额=200×60%×17%+15×17%+3.51÷(1+17%)×17%=23.46(万元)

应缴纳增值税=23.46-13.912=9.548(万元)

【点评】本题主要考核增值税和消费税法律制度的知识点。

第2题:

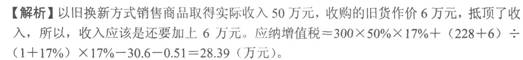

某商业企业为增值税一般纳税入,2005年3月采用分期收款方式批发商品,合同规定不含税销售额为300万元,本月收回50%货款,其余货款于4月10日前收回。由于购货方资金紧张,本月实际收回不含税销售额100万元;零售商品实际取得销售收入228万元,其中包括以旧换新方式销售商品取得实际收入50万元,收购的旧货作价6万元;购进商品取得增值税专用发票,注明价款180万元、增值税30.6万元,购进税控收款机取得增值税专用发票,注明价款0.3万元、增值税0.051万元,该税控收款机作为固定资产管理。该企业2005年3月应纳增值税( )万元。 (本月取得的相关发票均在本月认证并抵扣)

A.28.849

B.24.272

C.28.9

D.24.322

第3题:

某商业企业为增值税一般纳税人,2009年3月采用分期收款方式批发商品,合同规定不含税销售额为300万元,本月收回50%的货款,其余货款于4月10日前收回。由于购货方资金紧张,本月实际收回不含税销售额100万元;零售商品实际取得销售零售收入228万元,其中包括以旧换新方式销售商品取得实际收入50万元,收购的旧货作价6万元;购进商品取得增值税专用发票,注明价款180万元、增值税30.6万元,购进税控收款机100台取得增值税专用发票,注明增值税共计12万元,该税控收款机作为存货管理。(本月取得的相关发票均在本月

A.28.85

B.16.90

C.18.90

D.14.32

第4题:

第5题:

某商业企业为增值税一般纳税人,2011年3月采用分期收款方式批发商品,合同规定不含税销售额为300万元,本月收回50%的货款,其余货款于4月10日前收回。由于购货方资金紧张,本月实际收回不含税销售额100万元;零售商品实际取得销售收入228万元,其中包括以旧换新方式销售商品取得实际收入55万元,收购的旧货作价6万元;购进商品取得增值税专用发票,注明价款180万元、增值税30.6万元,购进劳保用品一批,注明价款3万元、增值税0.51万元。(本月取得的相关发票均在本月认证并抵扣)该企业2011年3月应纳增值税( )万元。

A.28.39

B.27.52

C.28.9

D.24.32

第6题:

某化工企业为增值税一般纳税人,2008年3月采用分批收款方式发出自产商品,合同规定不含税销售总金额为300万元,本月,收回80%货款,其余货款于4月10日前收回。由于购货方资金紧张,本月实际收回不含税销售额100万元;零售原材料实际取得含税销售收入228万元,其中包括以旧换新方式销售商品实际取得收入50万元。收购的旧货作价16万元;购进商品取得增值税专用发票,支付价款180万元、增值税30.6万元,购进税控收款机取得增值税专用发票,支付价款0.8万元,该税控收款机作为固定资产管理;从一般纳税人购进的货物发生非正常损失,账面成本4万元。本期从某山区药材种植基地购进中药材根茎一批,支付收购价款25万元,开具了收购凭证。该企业2008年3月应纳增值税为( )万元。(本月取得的相关发票均在本月认证并抵扣)

A.18.169

B.29.529

C.38.158

D.42.94

第7题:

某商业企业为增值税一般纳税人,2008年3月采用分期收款方式批发商品,合同规定不含税销售额为300万元,本月收回50%的货款,其余货款于4月10日前收回。由于购货方资金紧张,本月实际收回不含税销售额100万元;零售商品实际取得销售零售收入228万元,其中包括以旧换新方式销售商品取得实际收入50万元,收购的旧货作价6万元;购进商品取得增值税专用发票,注明价款180万元、增值税30.6万元,购进税控收款机100台取得增值税专用发票,注明增值税12万元,该税控收款机作为存货管理。(本月取得的相关发票均在本月认证并抵扣)该企业2008年3月应纳增值税( )万元。

A.28.849

B.16.90

C.18.9

D.14.322

第8题:

某酒厂为增值税一般纳税人,主要生产白酒和果酒。2009年8月生产经营情况如下:

(1)购进业务:从国内购进生产用原材料,取得增值税专用发票,注明价款80万元、增值税13.6万元,由于运输途中保管不善,原材料丢失3%;从农民手中购进葡萄作为生产果酒的原材料,取得收购发票,注明价款10万元;从小规模纳税人购进劳保用品,取得税务机关代开的增值专用发票,注明价款2万元、增值税0.06万元。

(2)材料领用情况:企业在建工程领用以前月份购进的已经抵扣进项税额的材料,成本5万元。该材料适用的增值税税率为17%。

(3)销售业务:采用分期收款方式销售白酒,合同规定,不含税销售额共计200万元,本月应收回60%货款,其余货款于9月10日前收回,本月实际收回货款50万元。销售白酒时支付销货运费3万元、装卸费0.2万元,取得货运普通发票。销售果酒取得不含税销售额15万元,另收取优质费3.51万元。

假定本月取得的相关票据符合税法规定并在本月认证抵扣。

该企业财务人员在申报增值税时计算过程如下:

准予从销项税额中抵扣的进项税额=13.6+10×13%+0.06=14.96万元

销项税额=(200+15)×17%=36.55万元

应纳增值税额=36.55-14.96=21.59万元

要求:

根据上述资料和增值税法律制度的规定,分析指出该企业财务人员申报增值税时存在哪些问题,并分别简要说明理由。

第9题:

第10题: