第1题:

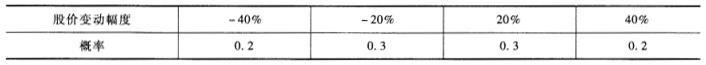

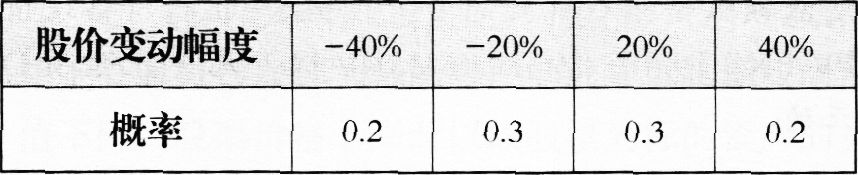

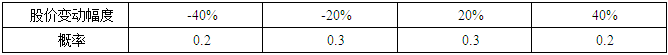

D1公司目前的股价S。为20美元,市场上有以该股票为标的资产的期权交易,看涨和看跌期权的执行价格x均为22美元,期权成本P为3美元,一年后到期。甲采取的是保护性看跌期权策略,乙采取的是抛补看涨期权策略,丙采取的是多头对敲策路。 预计到期时股票市场价格的变动情况如下: 殴价变动幅度 -40%

-20%

20%

40%

概率

0.3

0.2

0.1

0.4

要求: (1)计算甲的由1股股票和1股看跌期权构成的投资组合的预期收益; (2)计算乙的由1股股票和1股看涨期权构成的投资组合的预期收益; (3)计算丙的由1股看跌期权和1股看涨期权构成的投资组合的预期收益。

| 股价小于执行价格 | 股价大于执行价格 | ||||

符号 | 下降20% | 下降40% | 符号 | 上升20% | 上升40% | |

股票净收入 | s J | 16 | 12 | ST | 24 | 28 |

期权净收入 | X—ST | 6 | 10 | 0 | 0 | 0 |

组合净收入 | X | 22 | 22 | ST | 24 | 28 |

股票净损益 | ST—Su | 4 | 8 | ST—S0 | 4 | 8 |

期权净损益 | X—St—P | 3 | 7 | 0—P | 一3 | —3 |

组合净损益 | X S0-P | -1 | -1 | ST—S0—P | 1 | 5 |

| 股价小于执行价格 | 股价大于执行价格 | ||||

符号 | 下降20% | 下降40% | 符号 | 上升20% | 上升40% | |

股票净收入 | S r | 1 6 | 12 | ST | 24 | 28 |

看涨期权净收入 | 0 | 0 | 0 | -(ST-X) | -2 | 6 |

组合净收入 | S-I | 1 6 | 12 | X | 22 | 22 |

股票净损益 | ST-S0 | -4 | -8 | ST-S0 | 4 | 8 |

期权净损益 | P-0 | 3 | 3 | (ST-X)+P | 1 | -3 |

组合净损益 | ST-S0+P | 1 | -5 | X-S0+P | 5 |

|

乙的投资组合的预期收益=(-1)×0.2+(-5)×0.3+5×0.1+5×0.4=0.8(美元)

| 股价小于执行价格 | 股价大于执行价格 | ||||

符号 | 下降20% | 下降40% | 符号 | 上升20% | 上升40% | |

看涨期权净收入 | 0 | 0 | 0 | ST—X | 2 | 6 |

看跌期权净收入 | X—ST | 6 | 10 | 0 | 0 | 0 |

组合净收入 | X—ST | 6 | 10 | ST—X | 2 | 6 |

看涨期权净损益 | 0—P | 一3 | —3 | ST—X—P | 一1 | 3 |

看跌期权净损益 | X—ST—P | 3 | 7 | 0—P | 一3 | —3 |

组合净损益 | X—ST—P—P | 0 | 4 | ST—X—P一P | —4 | 0 |

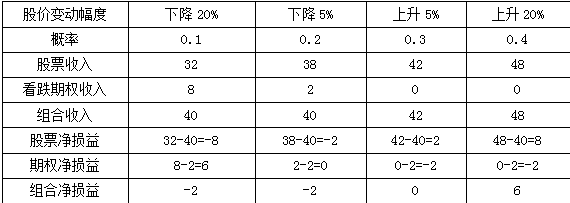

第2题:

第3题:

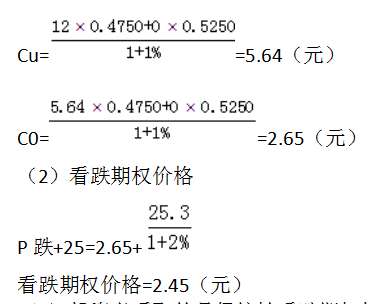

投资者甲以当前市价购入1股D股票,同时购入D股票的1份看跌期权,判断甲采取的是哪种投资策略,并计算该投资组合的预期收益。

投资组合的预期收益=(-2.16)×0.2+(-2.16)×0.3+2.54×0.3+7.54×0.2=1.19(元)

投资组合的预期收益=(-2.16)×0.2+(-2.16)×0.3+2.54×0.3+7.54×0.2=1.19(元)

第4题:

第5题:

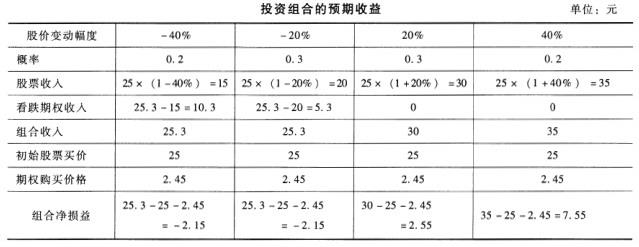

D股票当前市价为25元/股,市场上有以该股票为标的资产的期权交易,有关资料如下:

(1)D股票的到期时间为半年的看涨期权,执行价格为25.3元;D股票的到期时间为半年的看跌期权,执行价格也为25.3元。

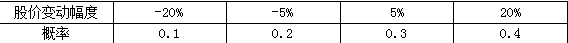

(2)D股票半年后市价的预测情况如下表:

(3)根据D股票历史数据测算的连续复利收益率的标准差为0.4。

(4)无风险年利率4%。

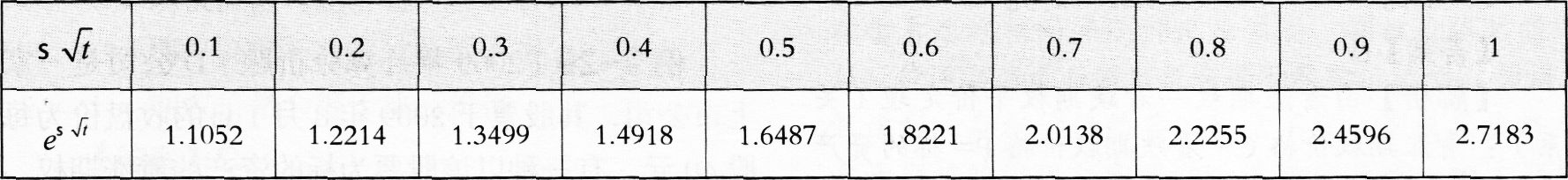

(5)1元的连续复利终值如下:

要求:

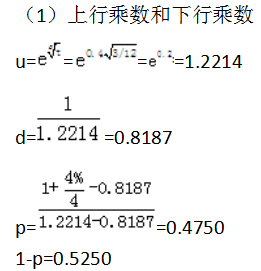

(1)若年收益的标准差不变,利用两期二叉树模型计算股价上行乘数与下行乘数,并确定以该项股票为标的资产的看涨期权的价格;

(2)利用看涨期权一看跌期权平价定理确定看跌期权价格;

(3)投资者甲以当前市价购入1股D股票,同时购入D股票的1份看跌期权,判断甲采取的是哪种投资策略,并计算该投资组合的预期收益。

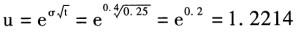

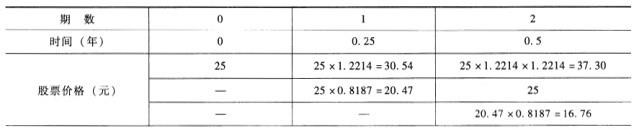

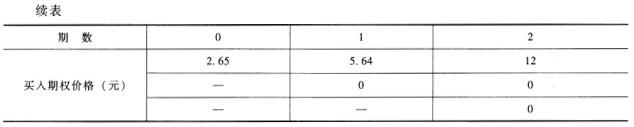

(1)

d=1/1.2214=0.8187看涨期权价格:

表中数据计算过程如下:25.00*1.2214=30.54;25.00*0.8187=20.47;30.54*1.2214=37.30;20.47*1.2214=25.004%/4=上行概率*(1.2214-1)+(1-上行概率)*(0.8187-1)解得:上行概率=0.4750;下行概率=1-0.4750=0.5250Cu=(12.00*0.4750+0*0.5250)/(1+4%/4)=5.64(元)C0=(5.64*0.4750+0*0.5250)/(1+4%/4)=2.65(元)

(2)看跌期权价格=-标的资产价格S+看涨期权价格C+执行价格现值PV(χ)= =2.45(元)

=2.45(元)

(3)投资组合的预期收益单位:元

第6题:

D股票的当前市价为25元,股,市场上有以该股票为标的资产的期权交易,有关资料如下: (1)D股票的到期时间为半年的看涨期权,执行价格为25.3元;D股票的到期时间为半年的看跌期权,执行价格也为28.3元。 (2)D股票半年后市价的预测情况如表9-9所示。 表9-9 (3)根据D股票历史数据测算的连续复利收 益率的标准差为o.4。 (4)无风险年利率4%。 (5)1元的连续复利终值如表9-10所示。 表9-10

(3)根据D股票历史数据测算的连续复利收 益率的标准差为o.4。 (4)无风险年利率4%。 (5)1元的连续复利终值如表9-10所示。 表9-10 要求: (1)若年收益的标准差不变,利用两期二叉树模型计算股价上行乘数与下行乘数,并确定以该股票为标的资产的看涨期权的价格; (2)利用看涨期权一看跌期权平均定理确定看 跌期权价格; (3)投资者甲以当前市价购入1股D股票,同时购入D股票的l份看跌期权,判断甲采取的是哪种投资策略,并计算该投资组合的预期收益。

要求: (1)若年收益的标准差不变,利用两期二叉树模型计算股价上行乘数与下行乘数,并确定以该股票为标的资产的看涨期权的价格; (2)利用看涨期权一看跌期权平均定理确定看 跌期权价格; (3)投资者甲以当前市价购入1股D股票,同时购入D股票的l份看跌期权,判断甲采取的是哪种投资策略,并计算该投资组合的预期收益。

第7题:

第8题:

D股票当前市价为25元/股,市场上有以该股票为标的资产的期权交易,以D股票的到期时间为半年的看涨期权和看跌期权的执行价格均为25.30元,若投资者预期未来D股票的股价会有较大变化,但难以判断是上涨还是下跌,根据D股票历史数据测算的连续复利收益率的标准差为0.4,无风险年利率4%。 要求: (1)若年收益的标准差不变,利用两期二叉树模型计算股价上行乘数与下行乘数,并确定以该股票为标的资产的看涨期权的价格; (2)利用看涨期权一看跌期权平价定理确定看跌期权价格; (3)根据目前状况,判断投资者应采取哪种期权投资策略,说明该策略的含义、特点及适用范围。

第9题:

第10题: