285300

321327

154664

385451

第1题:

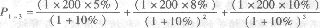

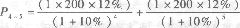

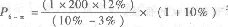

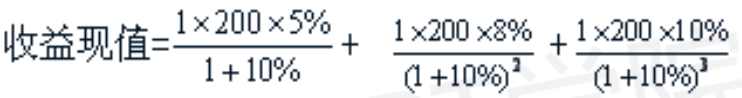

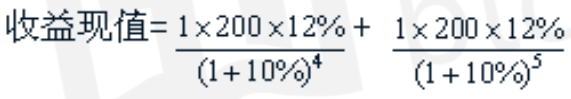

甲评估机构于2009年1月对A公司进行评估,A公司拥有B公司发行的非上市普通股20 万股,每股面值1元。经评估人员预测,评估基准日后该股票第1年每股收益率为5%,第2年每股收益率为8%,第3年每股收益率为10%,从第4年起,因生产、销售步入正轨,专利产品进入成熟期,因此每股收益率可达12%,而从第6年起,B公司每年终了将把税后利润的809用于股利分配,另20%用于公司扩大再生产,B公司净资产收益率将保持在15%的水平上。 无风险报酬率为4%,风险报酬率为6%,评估基准日为2009年1月1日。 要求: 计算A公司所拥有的8公司股票的评估值(最终结果以万元为单位,小数点后保留两位)。

第2题:

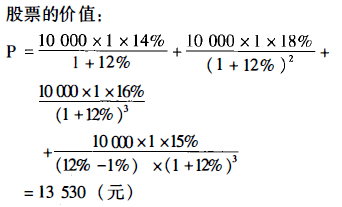

受托对某公司甲进行评估,甲公司拥有乙公司非上市普通股股票10万股,每股面值l元。在持有期间,每年股利收益率均在l5%左右。评估人员对该乙公司进行调查分析,认为前3年保持15%收益率是有把握的;第四年乙公司的一套大型先进生产线将交付使用,可使收益率提高5个百分点,并将持续下去。评估时的安全利率为3%,因为乙公司是风险投资企业,所以风险利率确定为9%,折现率为l2%,则甲公司持有的乙公司的股票的评估值为( )元。

A.285 300

B.321 327

C.154 664

D.385 451

第3题:

某公司普通股股票每股面值1元,每股市价3元,每股利润0.2元,每股股利0.15元,该公司无优先股,则该公司市盈率为( )。

A.15%

B.20%

C.15

D.20

第4题:

第5题:

第6题:

被评估公司A拥有另一股份公司8非上市普通股股票10_万股,每股面值1元。在持有期间,每年股利收益率均在15%左右。评估人员对B股份公司进行调查分析,为前3年保持15%收益率是有把握的;第4年公司的一套大型先进生产线将交付使可使收益率提高5个百分点,并将持续下去。评估时的安全利率为3%,因为B股份公司是风险投资企业,所以风险利率确定为9%,折现率为12%,则B之份公司非流通股票的评估值接近于( )元。

A.285300

B.321327

C.154664

D.385451

第7题:

兴华公司于1998年初购买甲公司普通股股票20000股,每股面值100元,支付经纪人手续费5000元。甲公司共发行普通股股票50000股,以面值发行。1998年甲公司实现净利润l000000元,当年按每股面值的5%发放股利,兴华公司收到股利100000元。1999年甲公司发生亏损100000元。

要求:分别采用成本法和权益法进行会计处理。

第8题:

评估机构于2002年1月对某公司进行评估,该公司拥有甲企业发行的非上市普通股票 100万股,每股面值1元。经调查,由于甲企业产品老化,评估基准日以前的几年内,该股票的收益率每年都在前一年的基础上下降2%,2001年度的收益率为10%,如果甲企业没有新产品投放市场,预计该股票的收益率仍将保持每年在前一年的基础上下降2%。已知甲企业正在开发研制一个新产品,预计2年后新产品即可投放市场,并从投产当年起可使收益率提高并保持在15%左右,而且从投产后第3年起,甲企业将以净利润的75%发放股利,其余的25%用作企业的追加投资,净资产利润率将保持在20%的水平。若折现率为15%,求被评估公司所持甲企业股票2002年1月1日的评估值。

第9题:

第10题: