债券的当前价格是930美元,4个月的无风险利率为年利率6%(连续复利),远期价格是()。

第1题:

以S&P 500为标的物三个月到期远期合约,假设指标每年的红利收益率为3%,指标现在的值为900美元,连续复利的无风险年利率为8%,则该远期合约的即期价格为( )美元。

A.900.00

B.911.32

C.919.32

D.-35.32

第2题:

第3题:

A、-1.18元

B、-1.08元

C、1.08元

D、1.18元

第4题:

第5题:

第6题:

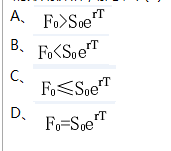

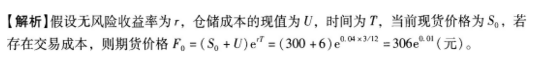

第7题:

第8题:

A、21.18元

B、22.49元

C、24.32元

D、25.76元

第9题:

第10题: