第1题:

A、9%

B、14%

C、13%

D、10%

第2题:

A.16%,11%

B.11%,9%

C.13%,9%

D.11%,8%

第3题:

外贸企业出口货物退还增值税的退税率,就是货物的征税率。()

第4题:

第5题:

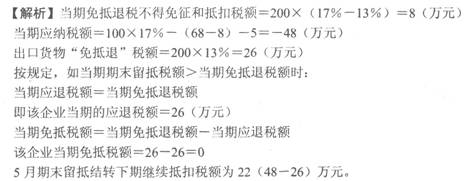

自营出口的生产企业为增值税一般纳税人,出口货物征税率为17%,退税率为13%,2011年5月出口自产货物一批,出口收入折合人民币200万元。本月国内销售货物取得不含税销售收入100万元;国内购进货物专用发票注明价款为400万元,进项税额68万元通过认证:上期期末留抵税额5万元,该生产企业5月份留抵下期抵扣的税额是( )万元。

A.0

B.22

C.26

D.68

第6题:

此题为判断题(对,错)。

第7题:

A.16%

B.13%

C.11%

D.9%

第8题:

某生产企业具有自营出口经营权,本期出口货物的离岸价格500万元人民币,增值税的征税率为17%,退税率为13%,本期不得免征和抵扣税额是()

A、85万元

B、65万元

C、20万元

D、150万元

第9题:

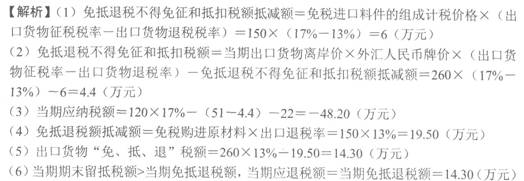

某自营出口生产企业是增值税一般纳税人,出口货物的征税率为17%,退税率为13%。2011年8月发生业务:购原材料一批,取得的增值税专用发票注明的价款300万元,进项税额51万元通过认证。当月进料加工免税进口料件的组成计税价格为150万元。上期末留抵税款22万元。本月内销货物不含税销售额120万元。本月出口货物销售额折合人民币260万元。该企业当月应退的增值税为( )万元。

A.14.30

B.48.20

C.33.80

D.27.80

第10题: