在中国境内任职取得的工资、薪金收入

出租境外房屋而取得的收入

从我国境内的外商投资企业取得的红利收入

因履行合约而在中国境外提供各种劳务取得的报酬

第1题:

詹姆斯是一位英国人,2011年8月1日来到中国境内公司工作并获得薪金,同年10月15日离开中国。关于詹姆斯2011年度在中国期间的个人所得税的缴纳,以下表述正确的是( )。

A.詹姆斯是中国非居民纳税人,无需缴纳个人所得税

B.詹姆斯是中国非居民纳税人,仅需对来源于中国境内的所得缴纳个人所得税

C.詹姆斯是中国居民纳税人,仅需对来源于中国境内的所得缴纳个人所得税

D.詹姆斯是中国居民纳税人,需对来源于中国境内和境外的所得缴纳个人所得税

第2题:

A居民个人从中国境内取得的所得,应依法缴纳个人所得税

B居民个人从中国境外取得的所得,应依法缴纳个人所得税

C非居民个人从中国境内取得的所得,应依法缴纳个人所得税

D非居民个人从中国境外取得的所得,应依法缴纳个人所得税

第3题:

非居民纳税人的下列收入中,应在中国按规定计算缴纳个人所得税的有( )。

A.在中国境内任职取得的工资、薪金收入

B.出租境外房屋而取得的收入

C.从我国境内的外商投资企业取得的红利收入

D.因履行合约而在中国境外提供各种劳务取得的报酬

E.将专利权转让给中国境内企业使用而取得的特许权使用费收入

第4题:

第5题:

《个人所得税法》中规定的非居民纳税人,是指在中国境内无住所又不居住,或者无住所而在境内居住不满1年的个人.()

第6题:

A.居民个人从来源于中国境内和境外取得的所得,应依法缴纳个人所得税

B.非居民个人从中国境内取得的所得,应依法缴纳个人所得税

C.在中国境内有住所或无住所而一个纳税年度内在中国境内居住累计满183天的个人,为居民个人(居民纳税人)

D.在中国境内无住所又不居住,或无住所而一个纳税年度内在中国境内居住累计不满183天的个人,为非居民个人(非居民纳税人)

第7题:

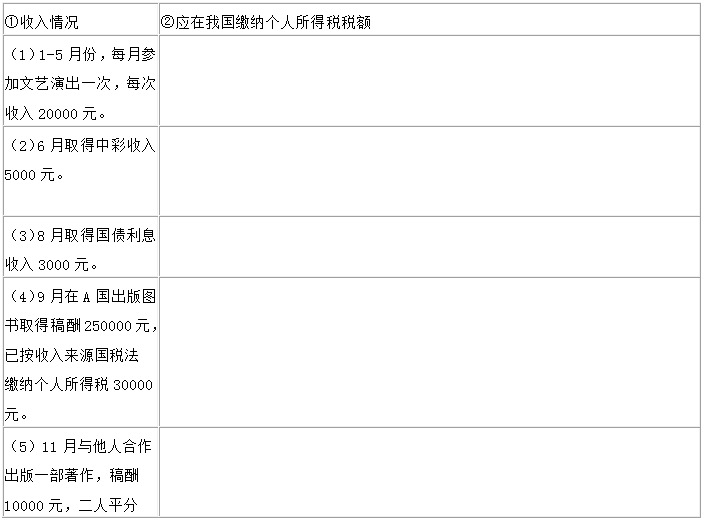

中国公民张某2012年共取得八项收入(见附表①“收入情况”栏目)。要求:根据个人所得税法及有关规定,逐项计算应在我国缴纳的个人所得税税额,并填写在②栏中。

(1) 答案:200×(1-20%)×20%×5=16000元

解析:对劳务报酬所得,每次收入在4000元以上的,在计算应税所得额时可减除20%的费用。

(2)答案:0元

解析:中奖金额在1万元以下的不需要征税,中奖额超过1万元的,全额征收20%的税率。

(3)答案:0元

解析:国债利息免税。

(4) 答案:0元

解析:纳税人从中国境外取得的所得,准予其在应纳税额中扣除已在境外缴纳的个人所得税额。但扣除额不得超过境外所得依照我国税法规定计算的应税额 。稿酬扣除额250000×(1-20%)×20%×(1-30%)=28000元,已在境外缴纳30000元,超过限额部分不得在本年度内的应纳税额中扣除。

(5)答案:10000/2×(1-20%)×20%×(1-30%)=560元

解析:稿酬所得以个人每次取得的收入,定额或定率减除规定费用后的余额为应纳税所得额,每次收入不超过4000元,定额减除费用800元;每次收入在4000元以上的,定率减除20%的费用。适用20%的比例税率,并按规定对应纳税额减征30%。

第8题:

此题为判断题(对,错)。

第9题:

第10题: