第1题:

2008年7月,某汽车生产企业进口内燃发动机(1升﹤排量≦15升)的小汽车成套配件一批,境外成交价格68万美元,运抵中国境内输入地点起卸前的运输费5万美元、保险费1万美元。小汽车成套配件进口关税税率为25%,人民币汇率中间价为1美元兑换人民币685元。该汽车生产企业进口小汽车成套配件应纳增值税( )万元。

A.86.17

B.106.26

C.107.72

D.111.65

第2题:

某汽车生产企业为一般纳税人,2010年2月份生产销售一批新开发的小汽车,取得不含税的价款1000万元,另外支付运费30万元,取得运输发票;当月还购进一批生产用原材料,取得增值税专用发票,注明价款300万元,增值税51万元,发票当月已通过认证。则该企业当月应缴纳的增值税为( )万元。

A.113.9

B.116.9

C.119

D.170

第3题:

北京某轿车生产企业为增值税一般纳税人,2010年1月生产经营情况如下:

(1)境内采购原材料,取得增值税专用发票,注明增值税730万元;从小规模纳税人购进零备件,取得税务机关代开的增值税专用发票,注明价款800万元;支付水电费取得增值税专用发票,注明增值税共计120万元,其中职工浴室使用5%,企业下属非独立核算酒店耗用水电10%;

(2)进口一辆高档小汽车(消费税税率为40%,进口自用),买价80万元,发生境外运保费8万元,支付卖方佣金2万元。进口境外一套生产线自用,买价280万元,发生境外运

该企业应缴纳进口关税( )万元。

A.77.20

B.76.28

C.112

D.80

第4题:

第5题:

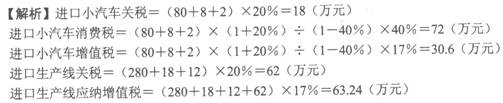

某企业进口一辆高档小汽车(消费税税率为40%,进口自用),买价80万元,发生境外运保费8万元,支付卖方佣金2万元。进口境外一套生产线自用,买价280万元,发生境外运保费18万元,支付卖方佣金12万元,运抵厂地,发生运费3万元,取得境内运输的公路内河货物运输业统一发票,以下税金计算不正确的是( )。(关税税率均为20%)

A.进口小汽车应纳关税18万元

B.进口小汽车应纳消费税72万元

C.进口小汽车应纳增值税30.6万元

D.进口生产线应纳增值税52.7万元

第6题:

第7题:

江南汽车制造厂为一般纳税人,生产制造和销售小汽车。2009年5月发生如下业务:

(1)委托某加工厂加工汽车轮胎20件,委托合同注明成本为每件200元,取得的税控防伪增值税专用发票上注明支付加工费3000元,税款510元(专用发票通过税务机关的认证);

(2)收回汽车轮胎后,有12件对外销售,每件不含税价格为300元,其余8件用于本企业小汽车的装配;

(3)本月制造普通小汽车150辆,其中20辆用于赠送给某偏远山区,其余全部销售;

(4)本月还特制5辆小汽车用于奖励对企业作出特殊贡献的技术人才。

(普通小汽车不含税销售价格为每辆12万元,特制小汽车生产成本为每辆7万元,小汽车的成本利润率为8%,小汽车的适用消费税税率为3%,汽车轮胎消费税税率为3%。)

要求:分别计算加工厂代收代缴的消费税和江南汽车制造厂应缴纳的消费税。

第8题:

某企业为增值税一般纳税人,2014年2月进口10辆小汽车,其中2辆自用,另外8辆用于对外销售,进口这10辆小汽车共支付买价40万元,另支付小汽车运抵我国境内输入地点起卸前发生的运费、保险费共计15万元。货物报关后,该企业按规定缴纳了进口环节的增值税,并取得海关进口增值税专用缴款书。当月销售小汽车取得不含税销售收入250万元,则该企业2014年2月应缴纳增值税()万元。(已知小汽车关税税率为20%,消费税税率为9%)

关税完税价格=40+15=55(万元);

应纳关税=55×20%=11(万元)。

进口环节应纳增值税=(55+11)/(1-9%)×17%=12.33(万元)。

该企业2014年2月应缴纳增值税=250×17%-12.33=30.17(万元)。

第9题:

第10题: