505591.45

490275.21

454253.54

606275.21

第1题:

某食品厂为增值税一般纳税人,主营食品生产、食品技术培训、食品设备维修等业务。

2009年10月有关资料如下:

(1)接受某集团企业委托,定制特种中秋月饼,向集团企业开具的增值税专用发票上注明价款1190000元;食品厂自某商场购买花生一批,取得的增值税专用发票上注明税额140000元;

(2)接受某协会委托,加工一批高档点心,协会自行采购大米、植物油等,成本为280000元;收取加工费和代垫辅料款,向某协会开具的增值税专用发票上注明金额200000元;

(3)接受某面点学校委托给其

该食品厂当月应纳营业税为( )元。

A.1740

B.1500

C.5000

D.2500

第2题:

某市印刷厂为增值税一般纳税人,主营书刊、写字本等印刷业务。2007年7月有关资料如下:

(1)接受出版社和杂志社委托,自行购买纸张,印刷有统一刊号(CN)的图书和杂志。购买纸张取得的增值税专用发票上注明税额340000元,向各出版社和杂志社开具的增值税专用发票上注明金额2900000元。

(2)接受报社委托,印刷有统一刊号(CN)的报纸,纸张由报社提供,成本500000元,收取加工费和代垫辅料款,向报社开具的增值税专用发票上注明金额200000元。

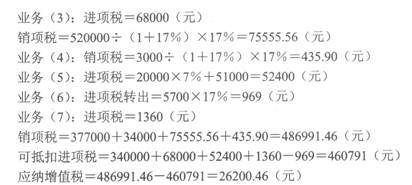

(3)接受学校委托,印刷信纸、信封、会议记录本和练习本,自行购买纸张,取得增值税专用发票注明税额68000元,向学校开具的普通发票注明金额520000元。

(4)销售印刷过程中产生的纸张边角废料,取得含税收入3000元。

(5)当月购买其他印刷用材料,取得的增值税专用发票上注明税额51000元。送货和送货发生运费20000元、装卸费5000元,取得货物运输业自开票纳税人开具货物运输发票。

(6)月末盘点时发现部分库存纸张因保管不善潮湿霉烂,成本为5700元。

(7)印刷厂购置并更换用于防伪税控系统开具增值税专用发票的计算机一台,取得的增值税专用发票上注明税额1360元。

(8)附设非独立核算的食堂,对外提供快餐收入23400元,对外提供餐饮服务收入45000元。

(9)职工活动室对外承办市工会乒乓球比赛取得收入50000元。本月取得的相关票据符合税法规定,并在当月通过认证和抵扣。

要求:根据上述资料,按下列序号回答问题,每问需计算出合计数:

(1)计算印刷厂当月增值税的计税销售额。

(2)计算印刷厂当月销项税额。

(3)计算印刷厂当月进项税额转出金额。

(4)计算印刷厂当月准予抵扣进项税额。

(5)计算印刷厂当月应纳增值税。

(6)计算印刷厂当月应纳营业税。

(7)计算印刷厂当月应纳城市维护建设税和教育费附加。

第3题:

某出版社出版书籍并代理广告业务,则其相关业务的税务处理是( )。

A.出版发行书籍收入按17%税率征收增值税

B.广告代理收人按5%税率征收营业税

C.委托印刷厂印刷书籍支付的印刷费可取得17%税率的增值税进项税发票

D.购买纸张可取得17%税率的增值税进项税发票

第4题:

第5题:

第6题:

某市印刷厂为增值税一般纳税人,主营书刊、写字本等印刷业务。2008年7月有关资料如下:

(1)接受出版社和杂志社委托,自行购买纸张,印刷有统一刊号(Cb1)的图书和杂志。购买纸张取得的增值税专用发票上注明税额340000元,向各出版社和杂志社开具的增值税专用发票上注明销售金额2900000元;印刷厂另外收取优质费2340元,开具普通发票;

(2)接受报社委托,印刷有统一刊号(CN)的报纸,纸张由报社提供,成本500000元,收取加工费和代垫辅料款,向报社开具的增值税专用发票上注明销售金额200000元;

(3)接受学校委托,印刷信纸、信封、会议记录本和练习本,自行购买纸张,取得增值税专用发票注明税额68000元,向学校开具的普通发票注明金额520000元;

(4)销售印刷过程中产生的纸张边角废料,取得含税收入3000元;

(5)当月购买其他印刷用材料,取得的增值税专用发票上注明税额51000元;购货和销售送货发生运费20000元、装卸费5000元,取得货物运输业运输发票;

(6)月末盘点时发现部分库存纸张因保管不善潮湿霉烂,成本为5700元;

(7)印刷厂购置并更换用于防伪税控系统开具增值税专用发票的计算机一台,取得的增值税专用发票上注明税额1360元;

(8)附设非独立核算的饭店,对外提供餐饮服务收入45000元(含就餐客人提供自制啤酒取得收入23400元):

(9)职工活动室对外承办市工会乒乓球比赛取得收入50000元。(本月取得的相关票据符合税法规定,并在当月通过认证并申报抵扣;饭店自制啤酒为客人提供共5吨)。

要求:根据上述资料,按下列序号回答问题,每问需计算出合计数:

(1)计算印刷厂当月增值税的计税销售额;

(2)计算印刷厂当月销项税额;

(3)计算印刷厂当月进项税额转出金额;

(4)计算印刷厂当月准予抵扣进项税额;

(5)计算印刷厂当月应纳增值税;

(6)计算印刷厂当月应纳营业税;

(7)计算印刷厂当月应纳城市维护建设税和教育费附加。

第7题:

根据材料回答5~8题:

东方印刷厂为增值税一般纳税人,于2001年成立,主营书刊、写字本等印刷业务。2011年7月有关资料如下:

(1)接受出版社和杂志社委托,自行购买纸张,印刷有统一刊号(CN)的图书和杂志。购买纸张取得的增值税专用发票上注明税额340000元,向各出版社和杂志社开具的增值税专用发票上注明金额2900000元。

(2)接受报社委托,印刷有统一刊号(CN)的报纸,纸张由报社提供,成本450000元,收取加工费和代垫辅料款,向报社开具的增值税专用发票上注明金额200000元。

(3)接受学校委托,印刷信纸、信封、会议记录本和练习本,自行购买纸张,取得增值税专用发票注明税额68000元,向学校开具的普通发票注明金额520000元。

(4)销售印刷过程中产生的纸张边角废料,取得含税收入3000元。

(5)当月购买其他印刷用材料,取得的增值税专用发票上注明税额51000元。购货和送货发生运费20000元、装卸费5000元,取得货物运输业自开票纳税人开具货物运输发票。

(6)月末盘点时发现部分库存纸张因保管不善潮湿霉烂,成本为5700元。

(7)印刷厂购置并更换用于防伪税控系统开具增值税专用发票的计算机一台,取得的增值税专用发票上注明税额1360元。

本月取得的相关票据符合税法规定,并在当月通过认证和抵扣。

该印刷厂当月计税销售额为( )元。

A.3544444.44

B.3547008.55

C.3562741.09

D.623000

第8题:

(一)

某印刷厂为增值税一般纳税人,主营书刊、写字本等印刷业务。2006年7月有关资料蚶下:

(1)接受出版社和杂志社委托,自行购买纸张,印刷有统一刊号(CN)的图书和杂志。购买纸张取得的增值税专用发票上注明税额340000元,向各出版社和杂志社开具的增值税专用发票上注明金额2900000元。

(2)接受报社委托,印刷有统一刊号(CN)的报纸,纸张由报社提供,成本500000元,收取加工费和代垫辅料款,向报社开具的增值税专用发票上注明金额200000元。

(3)接受学校委托,印刷信纸、信封、会议记录本和练习本,自行购买纸张,取得的增值税专用发票上注明税额68000元,向学校开具的普通发票上注明金额520000元。

(4)销售印刷过程中产生的纸张边角废料,取得含税收入3000元。

(5)当月购买其他印刷用材料,取得的增值税专用发票上注明税额51000元。进货和送货发生运费20000元、装卸费5000元,取得货物运输业自开票纳税人开具的货物运输发票。

(6)月末盘点时发现部分库存纸张因保管不善潮湿霉烂,成本为5700元。

(7)印刷厂购置并更换用于防伪税控系统开具增值税专用发票的计算机一台,取得的增值税专用发票上注明税额1360元。

本月取得的相关票据符合税法规定,并在当月通过认证和抵扣。

根据上述资料,回答下列问题:

71.该印刷厂当月计税销售额为( )元。

A.3544444.44 B.3547008.54

C.3562741.09 D.3623000

第9题:

第10题: