-1.7

1.7

38.2

0

第1题:

甲公司欲购买一台A设备,其当前购置费用为1000万元,预计寿命周期为10年,残值为0,每年维持费用为10万元,若资金年利率为10%,试计算A设备的寿命周期费用现值。

第2题:

第3题:

某设备年租赁费为30万元,若购买该设备,其购买费用年值为20万元,贷款利息每年支付5万元,设备年折旧费用为15万元,所得税率为33%,那么用净年值表示的设备租赁与设备购买费用之差为( )万元。

A.-1.7

B.0

C.1.7

D.38.2

根据互斥方案比选的增量原则,两方案相同的现金流量项目可不予考虑。

设备租赁与设备购买费用净年值差=(所得税率×年租赁费-年租赁费)-[所得税率×(折旧+年贷款利息)设备购买费用年值-年贷款利息]=(33%×30-30)-[33%×(15+5)-20-5]=-1.7万元

第4题:

第5题:

第6题:

第7题:

第8题:

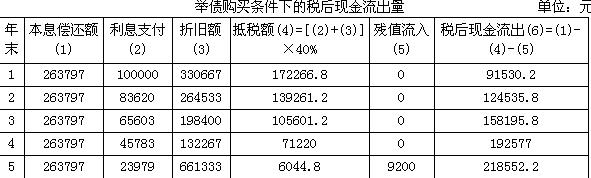

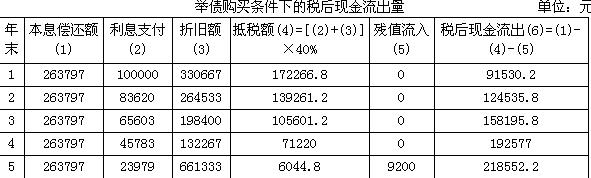

M公司决定添置设备一台,其价值为100万元。该设备预计可使用5年,5年后预计残值为1万元,税法规定的残值为0。8万元,采用年数总和法计提折旧。为购置设备而举债的债务年利率为10%,每年末等额支付本息。

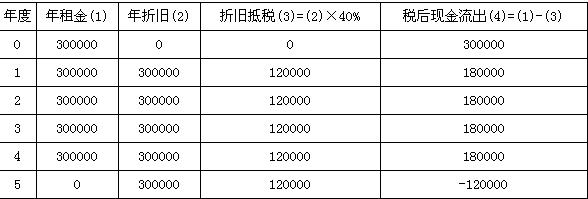

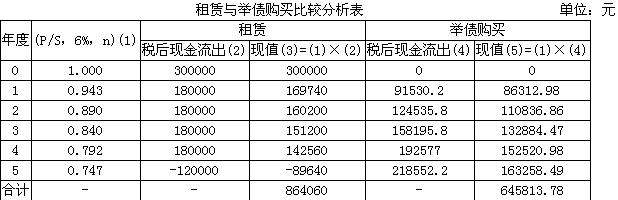

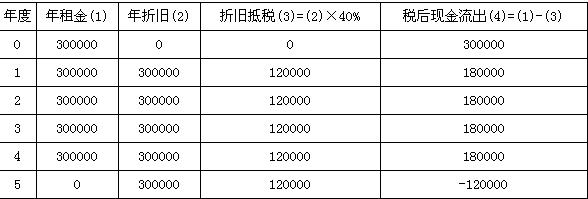

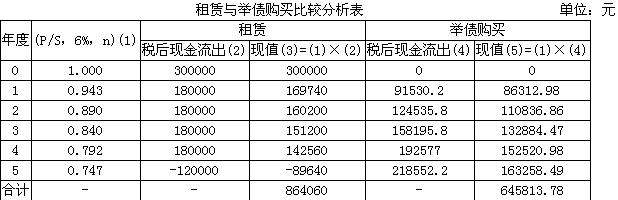

W公司除了借债购买设备外,也可以向有关租赁公司以融资租赁方式租用该设备。租赁合同规定:租期5年,每年年初支付租金30万元,税法规定采用直线法提折旧,租赁期满后设备由租赁公司收回。该设备的每年日常维修保养费用为5万元。该公司适用的所得税税率为40%。

要求:通过计算为该公司作出选择举债购买设备还是租赁取得。

贷款本息偿还额=1000000÷(P/A10%5)=1000000÷3.7908=263797(元)。

贷款本息偿还额=1000000÷(P/A10%5)=1000000÷3.7908=263797(元)。

举债购买条件下的税后现金流出量 单位:元

举债购买条件下的税后现金流出量 单位:元

由于租赁筹资与举债筹资的现金流量的差异不涉及或很少涉及风险问题。因此只要用税后债务资本成本作为折现率计算现值即可。税后债务资本成本=10%×(1-40%)=6%。

由于租赁筹资与举债筹资的现金流量的差异不涉及或很少涉及风险问题。因此只要用税后债务资本成本作为折现率计算现值即可。税后债务资本成本=10%×(1-40%)=6%。

举债购买设备现金流出量现值小于租赁设备现金流出量现值说明举债购买较为合算。因此该公司应通过举

举债购买设备现金流出量现值小于租赁设备现金流出量现值说明举债购买较为合算。因此该公司应通过举 贷款本息偿还额=1000000÷(P/A,10%,5)=1000000÷3.7908=263797(元)。

贷款本息偿还额=1000000÷(P/A,10%,5)=1000000÷3.7908=263797(元)。

举债购买条件下的税后现金流出量 单位:元

举债购买条件下的税后现金流出量 单位:元

由于租赁筹资与举债筹资的现金流量的差异不涉及或很少涉及风险问题。因此,只要用税后债务资本成本作为折现率计算现值即可。税后债务资本成本=10%×(1-40%)=6%。

由于租赁筹资与举债筹资的现金流量的差异不涉及或很少涉及风险问题。因此,只要用税后债务资本成本作为折现率计算现值即可。税后债务资本成本=10%×(1-40%)=6%。

举债购买设备现金流出量现值小于租赁设备现金流出量现值,说明举债购买较为合算。因此,该公司应通过举

举债购买设备现金流出量现值小于租赁设备现金流出量现值,说明举债购买较为合算。因此,该公司应通过举

第9题:

第10题: