|

正确答案:B |

2128.00

1151.92

952.OO

752.08

第1题:

第2题:

第3题:

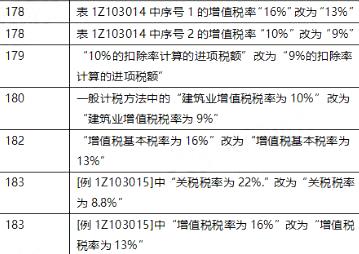

某进口设备,到岸价格(CIF)为5600万元,关税税率为21%,增值税税率为17%,无消费税,则该进口设备应缴纳的增值税为( )万元。

A.2128.00

B.1151.92

C.952.00

D.752.08

第4题:

第5题:

第6题:

第7题:

第8题:

【题目描述】

第 33 题某进口设备,到岸价格(CIF)为5600万元,关税税率为21%,增值税税率为17%,无消费税,则该进口设备应缴纳的增值税为( )万元。

|

正确答案:B |

第9题:

第10题: