截至2009年12月31日,农业银行贷款总额为74,976.18亿元,占全国银行业贷款总额的9.7%。

第1题:

截至2012年底,农业银行资产总额132,443.42亿元,占全国银行业资产总额的10.1%。()

第2题:

第3题:

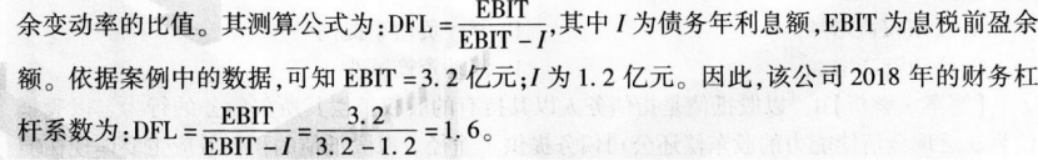

根据下列内容,回答8~11题: (2011年)某上市公司2010年的营业额为8亿元,息税前利润为2.2亿元,公司的资产总额为24亿元,负责总额为16亿元,债务年利息额为1.1亿元。公司计划2011年对外筹资3亿元投资一个新项目,筹资安排初步确定为发行股票筹资1亿元,从银行贷款2亿元。经过估算,发行股票的资本成本率为15%,银行贷款的资本成本率为7%。 该公司2010年的财务杠杆系数为( )。 A.1.0 B.1.3 C.1.5 D.2.0

第4题:

,式中,Kw表示综合资本成本率;Kj表示第j种资本成本率;Wj表示第j种资本比例。综合资本成本率=4/5*10%+1/5*6%=9.2%。

,式中,Kw表示综合资本成本率;Kj表示第j种资本成本率;Wj表示第j种资本比例。综合资本成本率=4/5*10%+1/5*6%=9.2%。第5题:

第6题:

截至到2001年8月底,全国完成房地产投资总额约为( )。

A. 2864.5亿元 B. 2996.7亿元 C. 3009.1亿元 D. 3336.3亿元

4143.7÷(1+24.2%)≈3336.3(亿元)。

第7题:

,式中,Kw表示综合资本成本率;Kj表示第j种资本成本率;Wj表示第j种资本比例。综合资本成本率=4/5*10%+1/5*6%=9.2%。

,式中,Kw表示综合资本成本率;Kj表示第j种资本成本率;Wj表示第j种资本比例。综合资本成本率=4/5*10%+1/5*6%=9.2%。第8题:

截至今年6月末,农信社农业贷款余额占全国农村合作金融机构各项贷款余额的:

A.14.6%

B.32.2%

C.45.3%

D.47.4%

第9题:

第10题: