税务机关检查调增的企业应纳税所得额能否弥补以前年度亏损?

第1题:

新企业所得税法对应纳税所得额的计算公式为( )。

A.应纳税所得额=收入总额-各项扣除-允许弥补的以前年度亏损-免税收入

B.应纳税所得额=收入总额-不征税收入-免税收入-各项扣除-允许弥补的以前年度亏损

C.应纳税所得额=收入总额-免税收入-各项扣除-允许弥补的以前年度亏损

D.应纳税所得额=收入总额-不征税收入-各项扣除-允许弥补的以前年度亏损-免税收入

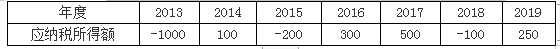

第2题:

第3题:

我国现行税法规定,税务机关查补的应纳税所得额,应并入所属年度的应纳税所得中,按税法规定计算应补税额,但不得用以弥补以前年度亏损。 ( )

A.正确

B.错误

第4题:

下列关于应纳税所得额的说法正确的是()。

第5题:

第6题:

第7题:

第8题:

应纳税所得额计算公式为( )。

A.应纳税所得额=收入总额+不征税收入-免税收入-各项扣除-允许弥补的以前年度亏损

B.应纳税所得额=收入总额-不征税收入-免税收入-各项扣除-允许弥补的以前年度亏损

C.应纳税所得额=收入总额+不征税收入-免税收入-各项扣除+允许弥补的以前年度亏损

D.应纳税所得额=收入总额-不征税收入-免税收入-各项扣除+允许弥补的以前年度亏损

第9题:

第10题:

税务机关对企业以前年度纳税情况进行检查时调增的应纳税所得额,应当先按照法定税率补缴税款,用税收所得弥补以前年度发生亏损。