第1题:

北京市某进出口公司从新加坡进口货物一批,货物实际成交价格折合人民币为1430万元(包括单独计价并经海关审查属实的向自己采购代理人支付的买方佣金30万元,但不包括买方负担的包装材料费65万元),另支付货物运抵我国上海港的运费、保险费等35万元。假设该货物适用的关税税率为20%,增值税税率为17%,消费税税率为l0%。 要求:请分别计算该公司应纳关税、消费税和增值税。

(1)计算应纳关税

关税完税价格=1430-30+65+35=1500(万元)

关税=关税完税价格×关税税率=1500×20%=300(万元)

(2)计算应纳消费税

组成计税价格=(关税完税价格+关税)÷(1-消费税税率) =(1500+300)÷(1—10%)=2000(万元) 消费税=组成计税价格×税率 =2000×10%=200(万元)

(3)计算应纳增值税

组成计税价格=关税完税价格+关税+消费税 =1500+300+200=2000(万元)

增值税=组成计税价格×税率 =2000×17%=340(万元)

第2题:

第3题:

上海某进出口公司从美国进口货物一批,货物以离岸价格成交,成交价折合人民币为 1465万元,另支付货物运抵我国上海港的运费、保险费等35万元。假设该货物适用的关税税率为20%、增值税税率为17%、消费税税率为10%。

根据上述资料回答以下问题:

该公司应纳关税为( )万元。

A.400

B.300

C.200

D.100

第4题:

上海某进出口公司从美国进口货物一批,货物实际成交价格折合人民币为1410万元(包括单独计价并经海关审查属实的向代表双方利益的经纪人支付的经纪费10万元,但不包括与货物一体的容器费50万元、支付的购货佣金15万元),另支付货物运抵我国上海港的运费、保险费等35万元。假设该货物适用的关税税率为20%、增值税税率为17%、消费税税率为10%。

要求:请分别计算该公司应纳关税、消费税和增值税。

第5题:

某进出口公司2007年10月发生以下业务:

(1)从A国进口应税消费品一批,成交价(离岸价)折合人民币9000万元(包括单独计价并经海关审查属实的货物进口后调试费用60万元,向境外自己采购代理人支付的买方佣金50万元)。另支付入境前运费180万元,保险费90万元。

(2)当月销售上述应税消费品,开具增值税专用发票上注明销售额5900方元;开具普通发票上注明销售额510万元。假设该货物适用的关税税率为100%,增值税税率为17%,消费税税率为5%。

要求:

(1)计算该公司进口环节应缴纳的关税;

(2)计算该公司进口环节应缴纳的消费税;

(3)计算该公司进口环节应缴纳的增值税;

(4)计算该公司国内销售环节应缴纳(或应留抵)的增值税。

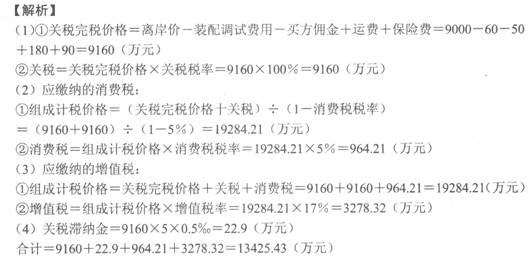

(1)应缴纳的关税:

①关税完税价格

=离岸价—装配调试费用—买方佣金+运费+保险费

=9000—60—50+180+90

=9160(万元)

②关税=关税完税价格×关税税率=9160×100%=9160(万元)

(2)应缴纳的消费税:

①组成计税价格

=(关税完税价格十关税)÷(1—消费税税率)

=(9t60+9160)÷(1—5%)

=19284.21(万元)

②消费税=组成计税价格×消费税税率=19284.21×5%=964.21(万元)

(3)进口环节应缴纳的增值税=组成计税价格×增值税率=19284.21×17%=3278.32(万元)

(4)该公司国内销售环节应缴纳的增值税[5900+510÷(1+17%)]×17%—3278.32=—2201.22(万元)

第6题:

A、成交价格

B、租金

C、离岸价格

D、到岸价格

第7题:

上海某进出口公司从美国进口货物一批,货物以离岸价格成交,成交价折合人民币 1520万元(包括单独计价并经海关审查属实的向境外采购代理人支付的买方佣金20万元,但不包括使用该货物而向境外支付的软件费50万元、向卖方支付的佣金10万元),另支付货物运抵我国上海港的运费、保险费等30万元(假设该货物适用关税税率为 7%)。则该公司应纳关税为( )万元。

A.106.4

B.108.5

C.111.3

D.112.7

第8题:

某公司进口货物一批,CIF(到岸价)成交价格为人民币600万元,含单独计价并经海关审核属实的进口后装配调试费用50万元,该货物进口关税税率为10%,根据海关填发税款缴纳证日期推算最后日期为1月24日,该公司于1月25日交纳税款。则该公司应纳关税滞纳金为( )元。

A.185

B.275

C.280

D.291

第9题:

某进出口公司从美国进口货物一批,货物以离岸价格成交,成交价折合人民币为1410万元(包括单独计价并经海关审查属实的向境外采购代理人支付的购货佣金10万元和包装费5万元),另支付货物运抵我国大连港的运费、保险费等共45万元。假设该货物适用关税税率50%、增值税税率17%、消费税税率30%。请分别计算该公司应纳关税、消费税和增值税。

第10题:

进出口公司2011年5月从A国进口酒精一批,成交价(离岸价)折合人民币9000万元(包括单独计价并经海关审查属实的货物进口后装配调试费用60万元,支付自己的采购代理人购货佣金50万元)。另支付运费180万元,保险费90万元。货物运抵我国口岸后,该公司在未经批准缓税的情况下,于海关填发税款缴款书的之日起第20天才缴纳关税税款。假设该货物适用的关税税率为100%,增值税税率为17%,消费税税率为5%。该公司相关陈述正确的是( )。

A.应缴纳的关税滞纳金为22.9万元

B.该公司应缴纳的增值税为192854.21万元

C.该公司本期缴纳的消费税为964.21万元

D.关税完税价格为9160万元

E.该公司应缴的进口税金及关税滞纳金合计为13425.43万元